Общее определение

Брокер это не только та компания, которая открывает вам доступ на фондовый рынок. В широком смысле, брокер это посредник, в виде юридического или физического лица. Брокеры могут быть практически везде:

- На фондовых биржах.

- На рынке страхования.

- На таможне.

- На бирже фрахтования.

- На рынке чартерных рейсов.

- В лизинге.

- В кредитовании и т.п.

С фондовыми биржами мы разберемся отдельно. На рынке страхования брокер может помочь "выбить" более выгодный контракт. На таможне брокеры нужны по той причине, что пройти границу стандартным способом, удается далеко не всем. Таможенный брокер отлично разбирается во всех премудростях законодательства и местных "привычек" таможенников. Таможенный брокер знает, к кому и по какому вопросу обратиться, чтобы получить нужную бумагу.

Аналогичным образом брокеры работают и в других отраслях. Кстати, в отдельных сферах, это не просто посредник. Это навязанный законодательством посредник. Именно такая ситуация сложилась на фондовых биржах. В России например, вы не можете просто так пойти на Московскую биржу как физическое лицо, и начать торговать. Потому что это не предусмотрено по законодательству. Следовательно, вам придется обращаться к брокеру. И уже брокер будет исполнять сделки по вашим распоряжениям.

В контексте фондовой биржи, брокер это ваш представитель. Именно с его помощью вы можете совершать сделки. Потому что у компании есть статус квалифицированного участника рынка ценных бумаг. А у вас нет, и при всем желании, получить такой статус в 99% случаях вы не сможете. В силу особенностей законодательства, и специфики.

Брокерская деятельность в России лицензируется. Изначально этим занималась Федеральная комиссия по рынку ценных бумаг. В 2004 году название этой организации поменяется. После 2004 года и до 2013 лицензированием брокеров будет заниматься Федеральная служба по финансовым рынкам. Ну а уже начиная с 2013 года, этот функционал заберет себе Центробанк. И до нынешнего времени, лицензии на брокерскую деятельность выдаются только Центробанком Российской Федерации. Для всех остальных места не осталось.

И это первый ключевой момент. Если брокерская компания работает на территории России, и обслуживает клиентов с российским гражданством, то она должна получить лицензию для ЦБ. Если лицензии от Центробанка нет, значит компания не регулируется. Раз компания не регулируется, значит ее сотрудники могут делать с деньгами клиентов практически всё что угодно.

Участники рынка ценных бумаг

В общей массе, на рынке ценных бумаг участвуют практически все. Это не только физические, но и юридические лица. Классифицируют их по 2 категориям:

- Профессиональные участники рынка ценных бумаг.

- Все остальные.

Профессиональные участники рынка ценных бумаг, это не только брокерские компании, но и все остальные. Клиринговые компании, дилеры, депозитарные хранилища и т.п. Соответственно, мы можем быстро сделать вывод о том, что на российском рынке брокер не может быть физическим лицом. Брокер, который предоставляет доступ на биржу. Это всегда компания, а не отдельное физическое лицо.

Профессиональные участники рынка ценных бумаг в свою очередь имеют свою внутреннюю систему деления. А именно:

- Крупные инвесторы (отдельные компании).

- Эмитенты (это компании, выпускающие ценные бумаги).

- Брокеры (юридические лица, предоставляющие доступ к рынку ценных бумаг для всех).

- Регулирующие инстанции и организации (это представители государства, различных самоуправляющих органов и т.п.).

Включать организаторов инфраструктуры мы сюда не будем, так как это по сути отдельная структура, состоящая преимущественно из технических специалистов, юристов и т.п.

Чем занимаются российские брокерские компании?

У них масса задач. Кроме представительства на фондовом рынке. Они:

- Хранят денежные средства клиентов.

- Управляют ценными бумагами клиента (по его распоряжениям).

- Рассчитываются по конкретным сделкам.

- Организуют торги и т.п.

При этом, брокерская компания не может сама владеть ценными бумагами клиентам. Потому что это создает конфликт интересов. Именно поэтому существует отдельная структура депозитариев. Депозитарий это хранилище, или если угодно реестр, где хранятся все данные о проведении операций с ценными бумагами.

Брокерские компании могут иметь собственный депозитарий, или работать со сторонними. При этом, если брокер хочет управлять собственным депозитарным хранилищем, то компания получает отдельную лицензию на депозитарную деятельность. Без этой лицензии брокерская компания не может хранить ценные бумаги клиента у себя.

Все депозитарии увязаны в общую вертикаль. Вся информация из таких локальных депозитариев стекается в центральную структуру (центральный депозитарий). Там ведется учет всех ценных бумаг, осуществляется контроль за локальными хранилищами и т.п.

А что в других странах?

Мы не будем рассматривать принцип работы брокерских компаний на рынках Азии и ЕС. Потому что азиатский рынок имеет массу собственных особенностей. А вся торговля централизована в США. Именно они и организовали самый крупный рынок. Функционал и возможности американских брокерских компаний, на голову превосходят то, то что предлагается клиентам в России.

Проблемы только в том, что к российским клиентам американские брокерские компании относятся не очень хорошо. Начнем с того, что для торговли вам придется использовать стартовый капитал:

- В 10-20 тысяч долларов США, если собираетесь работать с обычными ценными бумагами.

- 50-90 тысяч долларов, если хотите выходить на рынок опционов (нормальных опционов, а не бинарных).

Плюс к тому, вопросы налогообложения в случае с брокерами из США тоже ложатся на плечи клиента. В России брокерские компании являются налоговыми агентами. Если вы собираетесь работать с брокером из США, то вопрос уплаты налогов придется решать собственными силами. Потому что у нас например, нет единой системы по уплате налогов за прибыль, полученную на территории США.

Иными словами, налоговая просто не станет принимать документы, которые вам выдал американский брокер. Более того, российские стандарты вообще не предусматривают возможность получения прибыли. Поэтому на деле, налоговики могут затребовать огромное количество документов:

- Доказательства наличия прибыли.

- Справки с подтверждением зачисления прибыли.

- Брокерский договор (переведенный официально).

Даже в такой ситуации, налоговая может отклонить декларацию. Поэтому можно сказать, что около 80% российских инвесторов, работающих с американскими брокерскими компаниями, просто не платит налоги в той мере, в которой того требует закон.

Регуляция брокерских компаний в США

В США регуляцией занимаются 2 структуры:

- FINRA.

- CRD.

FINRA это полноценный регулятор. Но это не единственная организация, которая занимается регуляцией брокерских компаний. Лицензированием занимаются представители SEC. Они же и выдают лицензии, ведут реестр и занимаются другими задачами. А еще есть отдельная электронная база данных, где вы можете найти официальную брокерскую компанию (CRD). CRD это электронный депозитарий, где размещаются данные всех брокерских компаний, действующих на территории Соединённых Штатов.

При подборе брокерской компании на территории США нужно учитывать и тот фактор, что по сути, вам придется подчиняться американским законам. А они совсем непохожи на наши. Поэтому придется воспользоваться услугами профессионального юриста. Потому что своих ловушек и подводных камней там очень много.

Геополитика и черные списки стран

К сожалению, для граждан с русским паспортом или резидентов стран СНГ, возможностей работы с брокерами в США или странах ЕС становится всё меньше. Всё из-за малоизвестного закона FATCA. Эта история началась еще 2012 году. В те времена популярный среди русских инвесторов американский брокер TD Ameritrade внезапно перестал работать с клиентами из России. А именно:

- Возможность новых торговых сделок была ограничена.

- Регистрация торговых счетов резко приостановилась.

Уже через 2 года подобные ограничения начали вводить и другие американские брокерские компании. Что интересно, к 2020 году, этот процесс достиг наибольшего пика. Теперь с отечественными инвесторами отказываются работать и европейские брокеры. Так что найти сегодня компанию, которая может торговать на фондовых биржах, но не зарегистрирована в России, становится всё сложнее.

Проблема "американских санкций" никак не повлияла на то, что гражданам РФ начали блокировать кошельки и счета. Дело совсем не в этом. Просто клиенты не платят налоги. А закон FATCA поставил американские брокерские компании перед выбором:

- Они отказываются от сотрудничества с иностранными клиентами.

- Они продолжают работать с иностранцами, и получают массу проблем от налоговых служб и ведомств США.

Надо понимать, что далеко не всех клиентов просто исключили. Тут действует принцип авторитета и размера. Крупные российские игроки сохранили свои счета в работоспособном состоянии (на индивидуальных условиях). Но обычному инвестору путь в большинство американских и европейских брокерских компаний на данный момент закрыт. Потому что они просто отказывают в сотрудничестве.

На данный момент ситуация немного стабилизировалась. И резиденты России и стран СНГ могут работать с единичными финансовыми брокерами, вроде Firstrade. Но общая суть не поменялась. Русскоговорящие клиенты у американских брокерских компаний отнюдь не на первом, и даже не на 10-м месте. Поэтому, чтобы получить заветный договор и начать торговать на американских фондовых биржах, придется как следует постараться.

Если вы не разбираетесь в торговле и никогда до этого не работали с брокерскими компаниями, то путь на зарубежные рынки для вас пока закрыт. Лучше начать с отечественных компаний, набраться опыта, а уже после этого пытаться получить контракт с зарубежной брокерской компанией.

Выбор брокерской компании

Мы уже определились с тем, что брокерские компании в России должны быть лицензированы Центробанком России. У лицензированных брокеров вы можете покупать:

- Акции российских компаний.

- Акции компаний из других стран и производные инструменты.

- Опционы, фьючерсы и другие финансовые инструменты.

Проблема в том, что как только вы открываете рейтинг брокеров в любой поисковой системе, появляются неизвестные доселе компании. И появляется вопрос: какой брокер из списка лучше? И вот тут то и прячется главная ошибка всех начинающих инвесторов и трейдеров. Потому что лучшие брокеры не размещаются на сайтах, посвященных рекламе:

- Бинарных опционов.

- Форекса.

- Финансовых пирамид.

И вводя запрос "брокерские компании отзывы", вы в выдаче не найдете лицензированных брокеров. Поисковая выдача буквально наводнена различными форумами по Форексу, бинарным опционам и другим псевдоинвестициям.

Выбирать брокерскую компанию следует по:

- Спискам аккредитации.

- Реестру Центробанка.

Предположим, вы хотите торговать на Московской бирже. Для того чтобы это сделать, можете перейти на официальный сайт и открыть листинг. Там будут размещены брокерские компании, которые работают с этой биржей. Наличие аккредитации это 1 из гарантий того, что брокерская компания настоящая.

Перед тем, как регистрироваться и вносить денежные средства, нужно проверить еще и действующую лицензию ЦБ. Для этого выбираем соответствующую компанию, переходим на официальную страницу Центробанка, и проверяем наличие строчки в реестре. Если компания активна, значит все в порядке. Если компании в реестре Центробанка нет, то регистрировать свой счет не стоит. А уж тем более не стоит, вносить деньги на брокерский счет. Потому что отсутствие лицензии может указывать на то, что компания в скором времени прекратит своё существование.

Аналогичным образом стоит выбирать брокерские компании в других странах. Не надо верить различным "знакомым", громким заявлениям в рекламных баннерах и другой мусорной информации. Если вы выбираете брокера в США, то опираться надо на несколько критериев:

- Брокерская компания работает с резидентами РФ (можно удостовериться на официальных сайтах).

- Компания есть в реестре CRD.

Если компания соответствует вышеперечисленным критериям, то проверяйте информацию через регистр SEC. Там размещается вся информация по дисциплинарным нарушениям, судам и другим конфликтам, связанным с этой брокерской компанией. Понятное дело, что компании с безупречной репутацией, скорее всего не станут регистрировать русскоязычных клиентов. Поэтому придется искать ту золотую середину. Где, компания еще не была обвинена в открытых хищениях средств клиентов, но имела проблемы с налогами (например). Это очень условное разъяснение.

Если вы выбираете брокерскую компанию в Европе, постарайтесь избегать:

- Прибалтики.

- Южной и Восточной Европы.

Лучше терять на комиссии чуть больше, но в лицензированной брокерской компании из Германии. Чем подписать контракт с какой-нибудь неизвестной эстонской компанией, перевести на депозит 100 тысяч долларов и в одно мгновение с ними распрощаться. Мошенники могут быть даже в европейских странах, не стоит об этом забывать.

Кому доверять точно не стоит?

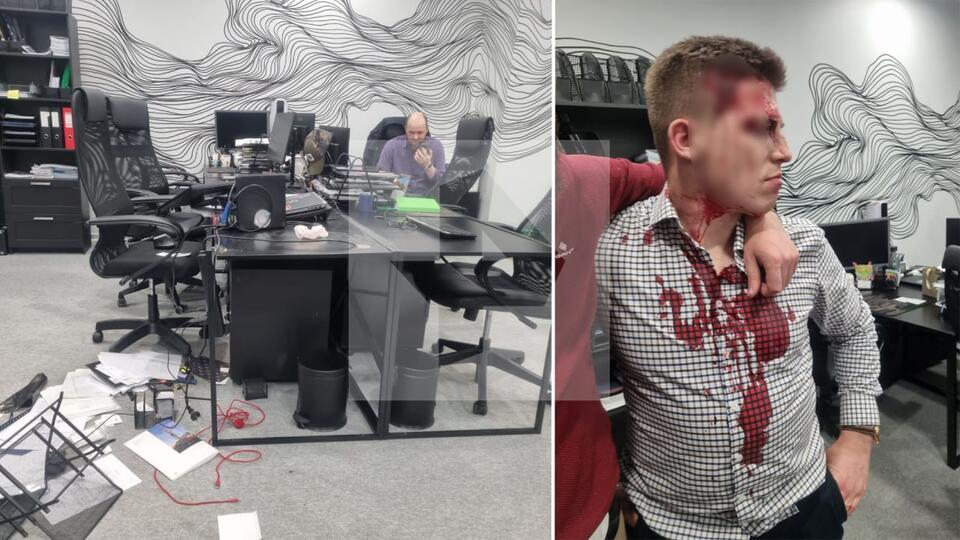

Черным брокерским компаниям, которых у нас огромное количество. Правда, обмануть может и лицензированный брокер. Что мы могли наблюдать весной 2020 года, когда произошел скандал с нефтяными фьючерсами. Для тех, кто не знает, что произошло, расскажем вкратце:

- Спекулянты начали скупать фьючерсы на поставку.

- Исполнять их никто не собирался.

- Биржа принудительно начала закрывать позиции.

- Рынок встал.

- Брокерские компании начали рассылать уведомления о миллионных задолженностях своим клиентам.

Естественно, виноватыми оказались обычные инвесторы, решившие заняться спекуляциями. Биржа и брокеры остались в плюсе. Это один из примеров.

Надо понимать, что ни один закон и лицензия, не защитят вас от глупости. Рынок ценных бумаг и других активов это опасное место. Там действуют совершенно иные правила, которые нужно изучать от первого и до последнего пункта. Отдельно стоит разбирать договоры и другие бумаги, которые устанавливают регламент работы брокерской компании.

Но есть у нас отдельный кластер брокерских компаний, которые и брокерскими то по сути не являются. Потому что у них нет лицензий в нормальных странах. Такие компании не регистрируются в странах вроде США или Германии. Нет их и в России. А если и есть, то регистрация осуществляется через подставных юридических лиц. Лицензию от Центробанка получить такая компания все-равно не сможет. Но им это и не нужно, ведь работают они исключительно на неграмотную аудиторию. На тех, кто не разбирается в действующем законодательстве и торговле на биржах, от слова совсем.

Для того, чтобы у вас сформировалось понимание, придется вернуться для начала к официальным брокерским компаниям.

Что будет, если лицензированная брокерская компания начнет заниматься мошенничеством?

Официальные брокерские компании получают отдельный статус, после того, как оформляют все лицензии. Это статус профессионального участника рынка ценных бумаг. Именно этот статус позволяет привлекать клиентов, и исполнять сделки. Кроме того, у брокерской компании может быть лицензия на осуществление депозитарной деятельности.

- Брокерская деятельность это все операции, связанные с исполнением сделок на финансовом рынке.

- Депозитарная деятельность это учет и переход прав собственности на конкретные ценные бумаги и активы.

И вот тут начинается очень важная для объяснения часть. Даже если ваша брокерская компания (официальная и лицензированная) вдруг займется мошенничеством и обманом, то никуда ваши ценные бумаги не уплывут. Потому что вся информация о праве собственности на ценные бумаги сохраняется в центральном депозитарии.

Правда, в этот процесс может вмешаться Банк России. Ведь при отзыве лицензии на брокерскую деятельность, обычно аннулируют и аналогичное разрешение на ведение депозитарной деятельности. Следовательно, если у официальной брокерской компании отобрали все лицензии, она должна вернуть денежные средства, которые остались после того, как была отозвана лицензия. Это все денежные средства, оставшиеся на брокерских счетах клиентов.

Кроме того, возвращаются все ценные бумаги клиентов, на момент отзыва лицензии.

Отдельные ситуации, когда клиент умудрился продать ценную бумагу уже после отзыва лицензии, мы не рассматриваем. Это исключительный случай, и спрогнозировать дальнейший ход событий не получится.

После отзыва лицензии, компания обязана уведомить всех клиентов об этом. На это дается всего 3 рабочих дня. А депозитарий в это время, предлагает клиентам несколько способов возврата ценных бумаг и других активов.

После этого клиент получает лицевой счет в другой компании (депозитарии) и предоставляет его в виде отдельной форме текущему депозитарию. И депозитарный филиал закрывающейся брокерской компании, должен будет передать ценные бумаги на тот счет, который вы указали (из другой организации). Более того, после передачи ценных бумаг депозитарием, следует обязательный отчет в Банк России.

В отдельных ситуациях, брокерские компании пытались через своего депозитария, выполнить обязательства, по другим взысканиям. Это противоречит нормам действующего законодательства, и такие сделки не могут быть признаны действительными. Иными словами, проблемы брокерской компании за счет бумаг и средств клиента, решены быть не могут. Вы в любом случае ничего не теряете.

Что не так с нелегальными брокерскими компаниями?

Как вы могли понять из всего, что было изложено выше, легальный рынок брокерских компаний сильно зарегулирован действующим законодательством. Принцип посредничества для брокерских компаний соблюдается без каких-либо сторонних трактовок. Личный брокер может только исполнять ваши распоряжения, открывая и закрывая сделки на фондовой бирже. Конечно, они могут рассказать вам о том, какие акции купить. Или даже могут помочь купить акции недорого. Но официальный статус брокерской компании все-равно ограничивается лишь функциональными возможностями посредника:

- Купить акции.

- Продать акции.

- Списать налоги.

Всё, на этом все возможности официальной брокерской компании по закону заканчиваются. Еще они могут предлагать вам обучение и устанавливать собственные комиссии на услуги. Но это отдельный разговор, и эти вопросы законодательством не регулируются.

Если брокерская компания вас открыто обманула, то это может привести к отзыву лицензии. Потому что клиент может обратиться с жалобой в Центробанк. А если там не отреагируют должным образом, то можно подать в суд. И в любом случае, пройдя несколько инстанций, вы отстоите свою позицию. Если всё было по закону, то ничего добиться не получится. Если же компания нарушила закон, то вы можете выбить из них даже компенсацию (через суд).

Совершенно иная ситуация с нелегальными брокерами. Мы в одной из публикаций уже рассказывали о том, как устроен рынок ценных бумаг в России. Брокеры прямо регулируются Центробанком, который может отобрать у них лицензию. И косвенно они регулируются биржей. Потому что та, может отозвать аккредитацию. Биржа, к слову сказать, это отдельная организация. Они не связаны с брокерами напрямую. Они предлагают платформу, образуя собой полноценный рынок ценных бумаг.

Биржа может допустить брокера на рынок. А может его оттуда убрать. Биржа не заинтересована в том, чтобы какая-то конкретная брокерская компания заработала больше. Биржа лишь проверяет соответствие брокерской компании, заявленным требованиям и регламенту. Биржа это пространство, отделенное от брокерской компании.

Брокерская компания же, хранит у себя денежные средства клиента. И в отдельном депозитарии, брокерская компания может хранить информацию обо всех ценных бумагах клиента. Но исчезнуть эти ценные бумаги не могут. И брокерская компания не может в 1 прекрасный момент просто взять, и присвоить себе ценные бумаги клиента. Потому что за это могут наложить огромные штрафные санкции, возбудить уголовные дела и т.п.

У черных брокеров нет подобной системы регулирования.

Что предлагают черные брокерские компании?

Начать следует с того, что брокерскими эти компании не являются. Их принципиально не регистрируют в развитых странах, вроде:

- Британии.

- США.

- Стран Западной Европы.

- Японии.

Изредка, мошеннические брокерские компании регистрируют на территории России. Но намного чаще, юридическое лицо создается там, где вообще фондовых бирж нет в принципе. Это оффшорные государства, некоторые страны Восточной Европы, отдельные регионы в азиатских государствах и т.п.

Регистрируют черные брокерские компании преимущественно там, где отсутствует контроль. Там нет депозитариев (на концептуальном и техническом уровне). А вместо регуляторов, там существуют какие-то странные организации.

Преимущество "островных" рынков

Под островными рынками мы подразумеваем те территории, где нормальной биржевой торговли нет. На таких территориях обычно:

- Присутствует некий аналог цивилизованного регулятора.

- Есть контролирующая организация.

- Ослаблено действующее законодательство (в сравнении с развитыми странами).

- Меньше контроля на рынках.

И это не только те островные территории, где не ступала нога белого человека. Вовсе нет. Островным рынком можно назвать даже Кипр, где существует известный многим регулятор CySEC. Это комиссия по ценным бумагам Кипра. И это один из первых регуляторов в другой стране, который столкнулся с целым наплывом мошенников из:

- России.

- Стран СНГ.

Регистрацией компаний и лицензированием их в CySec начали еще представители некогда лицензированных в России форекс-дилеров. Потом Центробанк отберет у них лицензии, фактически уничтожив любые предпосылки к тому, чтобы Форекс на территории России вообще легализовали.

Кстати, не легализован Форекс и в других крупных странах. Так что в этом плане, мы совсем не одиноки. Конечно, за годы существования лицензированных Форекс-дилеров уже появилось полноценное сообщество. Представители которого с пеной у рта пытаются доказать консервативным трейдерам и инвесторам свою значимость и легальный статус.

Но на деле, все сложилось иначе. Рынок Форекс на территории России сейчас просто не развивается. Его не существует. Нет полноценных бирж (даже на рынке криптовалют биржи есть). Отсутствует легальный статус. Брокерские компании предоставляющие выход на Форекс, никем не лицензируются. Это незаконная деятельность, торговля несуществующими ценными бумагами и финансовыми активами.

Вот только не для всех это очевидно. Черные брокерские компании и их создатели активно пользуются тем, что конкретного и единого общественного мнения по этому поводу не сформировалось. Пик активности мошенников с лицензиями CySec пришелся на 2012-2015 год. После этого активность начала снижаться. Так как представители регулятора Кипра схватились за голову, и начали проводить полноценные зачистки, аннулируя лицензии пачками.

Поэтому теперь черные брокерские компании получают лицензии в других оффшорных зонах:

- Белиз.

- Вануату.

- Маврикий.

- Сент-Винсент и Гренадины.

- Сент-Люсия.

Некоторые пошли еще дальше. Сейчас мошенники начали создавать фиктивные оффшорные зоны, которые существуют только в интернете. Одной из таких зон стала некая организация, размещающаяся на острове, входящем в юрисдикцию Франции.

Некоторые брокерские компании пытаются прикрываться сертификатами отечественных псевдорегуляторов. Это не раз уже упомянутые в предыдущих публикациях ЦРОФР, КРОУФР, ЦРФИН, НАФД и им подобные организации. По закону, такие организации не могут ничего регулировать. У них нет полномочий и прав. Они просто продают красивые бумажные сертификаты. Которые потом мошенники выставляют на своих сайтах, обыгрывая их как лицензии. Наличие такой бумажки не дает клиенту никаких гарантий. Важно это понимать.

Лицензию брокеру в России может выдать только Центробанк. Он же и отбирает лицензию. Если компании нет в реестре Центробанка, значит у нее отсутствует лицензия. Раз отсутствует лицензия, значит компания, не является брокерской, на территории России. Следовательно, работать с ней нельзя. Это очень простая идея, но не для всех она очевидна.

Эволюция черных брокеров

Из-за того, что официальные брокерские компании США и Европы редко соглашаются работать с резидентами РФ, возникает некая пустота. Которую и пытаются заполнить мошенники. И на их удочку уже попались многие. Стоит помнить о том, что брокерские компании из стран второго или третьего мира, точно не будут с вами честны. Поэтому избегайте даже тех брокерских компаний, что работают в странах, вроде:

- Шотландии (если так хочется, выберите брокера в Британии).

- Чехии.

- Венгрии.

- Макао (это китайская оффшорно-игровая зона, там обитают мошенники).

Даже на территории США существуют брокерские компании без лицензии. Но и с ними сотрудничать нельзя. При этом, особенность американского законодательства в том, что оно не защищает даже своих граждан по спорам, с нелицензированными брокерскими компаниями. Иными словами, если американец вложит деньги в брокерскую компанию без лицензии, он их скорее всего не вернет. Даже при наличии паспорта гражданина США. О том, чтобы защищать права иностранцев, даже речи не идет.

Черные брокерские компании создают видимость рынка. Видимость того свободного рынка без регуляции и законов. Но этого рынка не существует. Валютные пары, бинарные опционы, CFD-контракты. Всё это виртуальные активы, которые не существуют в рамках обычной биржевой торговли. Они никем не признаны. Статус таких активов даже ниже, чем у тех же самых криптовалют. А сообщество, которое "варится" в этом "бульоне" меньше на порядки, даже в сравнении с аудиторией криптовалютных бирж.

Нет регуляции, нет рынка. Тогда что же предлагают черные брокеры? Они предлагают видимость рынка. Зарабатывая деньги не на комиссионных, а на самих депозитах.

Фактически, пополняя счет в брокерской компании без лицензии от ЦБ или Финра, вы автоматически дарите свои деньги неизвестным людям. Которые могут отобрать у вас их просто по условиям клиентского соглашения. А могут поиграть с вами в рулетку, которая скрывается за маской фондового рынка и биржевой торговли. О том, как всё это работает, мы уже рассказали в крупных публикациях, разбирая каждую мошенническую брокерскую компанию буквально на составные части.

Получается, что вкладывая деньги в черную брокерскую компанию, вы делаете депозит в онлайн-казино. С онлайн-казино у многочисленных псевдоброкеров масса общего. Они даже используют похожую бонусную систему, которая помогает обременять денежные средства клиента. Получаете депозитный бонус, и по правилам, основной депозит тоже замораживается. Вернуть его вы сможете только после исполнения требований по отыгрыванию бонуса.

Разница между онлайн-казино и псевдоброкерскими компаниями очень незначительная. В онлайн-казино вы играете:

- В рулетку.

- В автоматы.

А еще онлайн-казино обычно имеет лицензию острова Кюрасао. С черными брокерами ситуация аналогичная. Вы играете:

- В валютные пары.

- В несуществующие котировки активов.

- В бинарные опционы.

Но брокерская компания не получает лицензию Кюрасао. Потому что эта островная зона уже давно скомпрометирована. Поэтому они регистрируются на других островах, которые еще не у всех на слуху. Разница лишь в том, что играя в казино, вы верите в то, что вы выиграете. При том, что вы никогда не выиграете в казино. А в брокерской компании без лицензии, вы думаете о зарабатывании денег. Не подозревая, что вы играете в онлайн-казино. И вывести средства вам никогда не дадут.

А если вы начнете возмущаться, то кабинет брокера очень быстро станет недоступен. Что делать в такой ситуации, мы уже рассказывали в предыдущих публикациях. Кратко: без помощи юриста вернуть денежные средства не получится.

Что с этим всем делать?

Черные брокерские компании будут существовать еще лет 5 как минимум. Государство же создает видимость деятельности. Как раз на почве этого, были предложен законопроект, вносящий поправки в ФЗ "О рынке ценных бумаг".

По закону, решили зарегулировать рынок еще сильнее. И теперь будет 2 группы:

- Квалифицированный инвестор.

- Неквалифицированный инвестор.

Правда эта мера никак не затронет мошенников, создающих сайты псевдоброкерских компаний. Меры ограничивают лишь доступ обычных граждан на реальный рынок ценных бумаг. У неквалифицированных инвесторов будет сильно ограничен список инструментов, с которыми они смогут работать на бирже. Более того, для снятия ограничений, придется проходить специальное тестирование. Статус неквалифицированного инвестора будет получать каждый, кто попал на рынок впервые.

Для брокерских компаний предлагают ввести ответственность, если они попытаются нарушать закон. Законопроект пока проходит стадию рассмотрения. И поправки (по предварительным прогнозам) могут вступить в силу только к 2022 году. Предлагается обязать брокера-нарушителя, возвращать средства в случае, если ценная бумага "из списка" была продана неквалифицированному инвестору.

По сути, механизм получения статуса квалифицированного инвестора будет превращен, в некий бег с препятствиями. Потому что сам законопроект вводится для того, чтобы ограничить российских инвесторов, которые активно вкладываются в зарубежные иностранные компании. С другой стороны, в текущей редакции закона, будут ужесточены правила торговли на бирже. Официальные брокерские компании должны будут уведомлять неквалифицированных инвесторов о том, как платятся налоги. Да и сам "одобренный список" бумаг, это преимущественно облигации, и другие активы из консервативного портфеля. Заработать на этом не получится, а вот сохранить деньги вполне.

Заключение

В сухом остатке стоит сказать о том, что пока, проблему псевдоброкерских компаний, решать никто не собирается. Бдительность и информированность, это ваши единственные инструменты. А вот реальный рынок в России, стараются зарегулировать еще сильнее. Что вызывает массу вопросов и сомнений. Ведь подобная жесткая регуляция приведет лишь к тому, что инвесторы начнут "уходить в тень" еще активнее.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-63.

Бесплатная горячая юридическая линия.

Иванов Илья Тимофеевич

Иванов Илья Тимофеевич

Спросить быстрее, чем найти.

Спросить быстрее, чем найти.