Введение

Микрофинансирование или микрокредитование, это не наше (отечественное) изобретение. Однако, появилась эта схема только в 70-х годах прошлого столетия. Всё началось с Граминского банка, который был создан профессором из Бангладеша. Именно тогда появилась идея о том, что бедное население тоже может быть закредитовано, вопрос лишь в объемах. Ведь стандартный кредит многие просто "не потянут" в силу сложившейся банковской практики:

- Системы проверки.

- Кредитная история.

- Крупные суммы денег.

А спрос на кредитные или если угодно, заемные деньги есть даже среди бедняков. Поэтому вопрос появления системе микрофинансирования плавал буквально на поверхности. И к 2005 году, уже существовало более 7 000 микрофинансовых предприятий и кредитных организаций по всему миру.

Кстати, именно в Бангладеше первыми изобрели дополнительные услуги. В частности, изначально беднякам предлагали только микрокредиты. Это стандартный банковский продукт, с урезанными условиями и сниженными требованиями. Естественно, и сумма кредита на самом старте этого направления, была чрезвычайно низкой. Уже позднее появятся страховки по микрокредитам. А потом и вовсе, всё перетечёт в микрозаймы. Кстати, в некоторых странах на базе микрокредитования выросли даже отдельные продукты, вроде микро-депозитов. В России эта практика начала появляться лишь после 2015 года, и мошенники не заставили себя долго ждать. Но это отдельная тема, которую мы тоже рассмотрим в сегодняшней публикации.

Российский рынок МФО: блек джек и кредиторы с низкой социальной ответственностью

Первые "киоски", предлагающие все желающим занять денег до зарплаты, начали массово появляться на улицах российских городов начиная с 2009 года. Но наибольшую активность микрофинансовые организации начали проявлять начиная с 2011-2012 года. В те времена практически не было никакого регулирования, поэтому рынок рос "как на дрожжах". Интересно и то, что уже тогда появилась тенденция деления на:

- Наземные сети микрофинансовых компаний.

- Интернет-компании.

Фактически, первыми появились именно наземные МФО. Уже вскоре появились первые конкуренты, которые тут же начали собирать аудиторию на просторах Интернета. Сказать что выиграли от этого только единичные компании, не сказать ничего. Фактически, вывод "микрозаймов" на просторы интернета дал очередной виток развития. И развивались не только представители микрофинансовых организаций, коллекторские агентства, но и мошенники.

Даже сложно сказать, с какой стороны мошенников было больше. С одной стороны у нас компания, занимающаяся кредитованием населения под 800-1200 процентов годовых, берущая вместо подписи обычный код с телефона. С другой, начали появляться заемщики, которые просто "вешали" на себя десятки таких микрозаймов, и после этого ничего не отдавали. И если поначалу такие заемщики были скорее обычными разгильдяями, то впоследствии начали появляться целые группы предприимчивых граждан, которые занялись микрофинансовыми организациями "вплотную". Да так занялись, что последним пришлось в срочном порядке выстраивать полноценную инфраструктуру, которой у них до этого просто не было.

Первый этап развития рынка МФО в России

На момент 2013 года, и в Интернете, и в крупных городах активно развивались разные компании, занимающиеся микрофинансированием. Разница между интернет-МФО и наземной организацией была очевидна для многих, но не для всех. Начнем с наземных компаний. Они работали следующим образом:

- Устанавливаются киоски с операторами, небольшой кассой денег (для выдачи наличных).

- Снимаются помещения для оформления микрозаймов (реже).

Работали такие компании с реальными людьми и договорами. Поначалу в наземных МФО выдавались даже относительно крупные кредиты (вроде 50-80 тысяч рублей на руки). Сроки займа тоже могли быть до 5-9 месяцев (в зависимости от условий конкретной компании). Кроме того, наземные МФО всегда учитывали адрес проживания клиента, потому что работать им приходилось с местными коллекторами. И это еще одно отличие наземных МФО от виртуальных. Потому что "абы кто" в такой организации займ взять не мог. Предпочтение отдавали местным жителям, в отдельных случаях займы выдавались гражданам, с регистрацией в регионе работы.

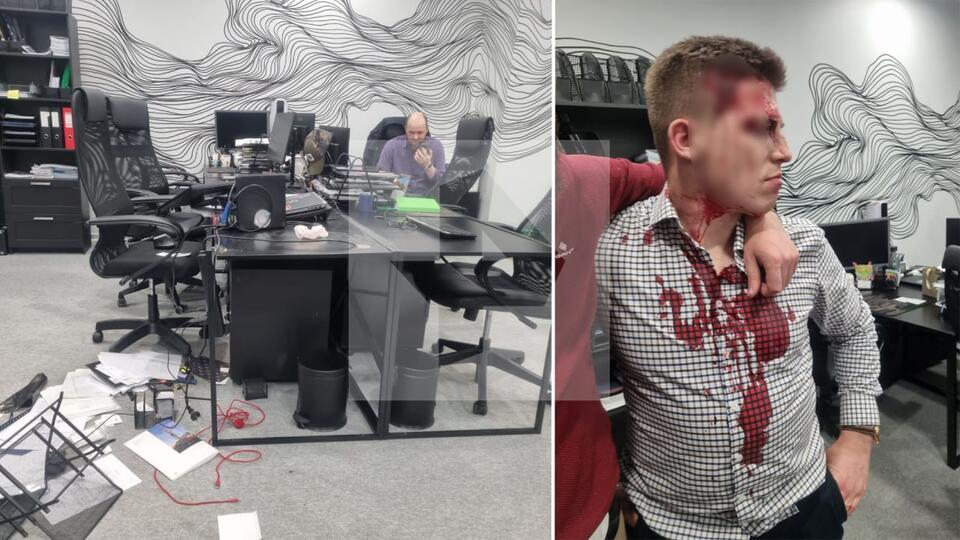

Ну и в случае, если человек не отдавал займ вовремя, его дело без особых уговоров передавали местному коллекторскому агентству. Которое уже и выколачивало из незадачливого заемщика остатки здоровья.

Интересный момент: именно МФО стали ключевым фактором, повлиявшим на коллекторские агентства. Потому что крупные банки редко передавали своих заемщиков коллекторам, предпочитая взыскивать долги через суды и судебных приставов.

Истории про угрозы убийством со стороны коллекторов, поджог автомобиля и метание коктейлей Молотова, как раз произошли благодаря микрофинансовым организациям.

Виртуальные МФО работали по другой схеме. Они начали оказывать свои услуги всем желающим, без особой привязки к региону. Отдельные организации старались сделать привязку заемщика к своему наземному офису, но ничего хорошего из этого не вышло. Интернет-МФО кредитовали всех, кто попадал на сайт. И именно они начали создавать полноценную систему скоринга. Потому что очень быстро стало понятно, что займы выдаются:

- Безработным.

- Гражданам с недействительным паспортом.

- Массовым заемщикам (тем, кто уже имеет долги в других компаниях).

Общей базы данных по заемщикам среди виртуальных микрофинансовых организаций вообще не было. Следовательно, определить "массового заемщика" компании могли лишь по косвенным признакам, вроде плохой кредитной истории. Некоторые компании начали создавать свои общие базы, но работало это не для всех.

Впоследствии, заемщиков начали проверять всеми доступными способами, и привлекательность онлайн-МФО постепенно начала падать. Сейчас по уровню проверки и требований они мало чем отличаются от стандартных кредитных организаций, сказывается еще и давление государства, которое наконец занялось регулированием этой деятельности.

Ну и стоит сказать о том, что общий смысл существования МФО всегда был сопряжен с риском. Особенно те организации, что выдавали МФО займ в режиме онлайн. Если открыть любой рейтинг МФО, то можно по пальцам пересчитать компании, которые начинали с нормальной процентной ставки. Общий смысл до момента регуляции сводился к одной простой схеме:

- Составляем простое соглашение, где вместо подписи, будет использоваться введённый код телефона.

- Выдаем займы всем желающим (за исключением совсем уж явных маргиналов с миллионными долгами).

- Через коллекторов выбиваем деньги из заемщика, используя фантастическую процентную ставку.

Стандартная процентная ставка в онлайн-МФО составляет 250-700% годовых. Срок займа обычно не превышает 30-40 дней. Проблема в том, что даже на таких условиях процент невозврата огромный. Поэтому микрофинансисты всегда существовали за счет тех, кто всё-таки платит огромный процент по небольшому займу.

Естественно, не всем компаниям удалось удержаться на плаву. Но можно с уверенностью сказать о том, что МФО зарабатывали огромные деньги. Процент невозврата постепенно рос, но всё это окупалось за счет 2 категорий клиентов:

- Первые брали и отдавали микрозайм с огромными процентами честно (процент покрывал любые издержки).

- Вторые под давлением коллекторов отдавали последние деньги.

При этом, МФО еще и активно начали использовать системы пролонгаций, и другие "удобные опции". Фактически, клиент взяв сумму в 30 тысяч рублей на месяц, мог потом годами отдавать 90 или даже 120 тысяч. Просто за счет того, что это было прописано в кабальных условиях договора.

Естественно, через суд добиться возврата суммы, выданной как займ, на таких условиях было очень проблематично. Есть несколько прецедентов, когда по судам в первой инстанции, с заемщика все-таки удавалось взыскать какой-нибудь долг по договору с процентами в 800% годовых. Но в общей практике, заканчивалось это тем, что суд снижал ставку до минимума. Следовательно, МФО начали терять свою прибыль. Именно поэтому микрофинансовые организации предпочитают не обращаться в суд, а работать через коллекторов. Потому что угрозами расправы и запугиванием можно добиться выплаты баснословных процентов. А через суд ничего сделать толком не удается.

Впоследствии, и онлайн-МФО и наземные начали срочно менять общий регламент работы и правила игры. Потому что появились целые группы мошенников, которые используя "бреши" начали брать займы на сотни и тысячи "мертвых душ". Таким образом образовывались миллионные долги, из-за которых некоторые организации даже обанкротились.

Подставные заемщики на рынке кабального кредитования

В принципе "хороши" были все. И те организации, что начали выдавать займы под такой высокий процент. И сами заемщики, не читающие кредитные соглашения. Но рынок МФО начал постепенно схлопываться как раз в тот момент, когда на арену вышли первые мошенники. Именно тогда в новостных публикациях начали появляться сообщения людей о том, что им звонят коллекторы по кредиту, о котором "заёмщик" даже ничего не знает. Это дело рук мошенников. Потому что в онлайн-МФО кредит можно было взять предоставив:

- Реальные данные о регистрации и месте жительства.

- Рабочую банковскую карточку.

- Сканированные копии паспорта и других документов.

А учитывая то, сколько утечек у нас из социальных сетей и банковских организаций, вопрос этот плавал на поверхности. Некоторые работодатели в сфере закладки наркотиков даже специально запрашивали у своих "работников" данные паспорта и другую информацию. Потом эта информация продавалась в виде баз. Впоследствии на "закладчике" появлялся очередной оформленный кредит.

Но и обычные граждане начали получать "письма счастья". Потому что 1 неправильное действие порой приводило к тому, что на человека вешали микрозайм. А доказать МФО что ничего вы у них не занимали, становилось всё сложнее. С коллекторами и вовсе было бесполезно разговаривать, так как у них интеллект это черта, которая мешает работе. Поэтому любые логичные объяснения игнорировались, а незадачливый гражданин вынужден был через суд доказывать свою непричастность.

Закручивание гаек

Регуляцией микрофинансовых организаций начали заниматься вплотную начиная с 2017 года. Именно тогда уже начали появляться нормативно-правовые акты, жестко ограничивающие полномочия коллекторов. Сегодня рынок МФО регулируется несколькими нормативно-правовыми актами:

- 152 ФЗ (вопросы хранения персональных данных).

- 230 ФЗ (ограничивает МФО в контексте методов возврата долгов).

- 115 ФЗ (почти не используется в контексте микрофинансирования).

- 353 ФЗ (определяет общий порядок кредитования).

- 151 ФЗ (устанавливает общую правовую базу для существования и работы МФО).

Уже начиная с 2019 года Центробанк начал вводить массу новых ограничений:

- Ежедневная ставка не больше 1.5 процентов.

- Больше 2.5 эквивалентов займа требовать нельзя.

Уже к середине 2019 года максимальная ставка была снижена до 1%. Таким образом, по новым правилам, больше 365% годовых микрофинансовая компания получить не может. А уже начиная с 2020 года, максимальный эквивалент по требованиям снизили до 1.5. И это очень невыгодно, поэтому рынок МФО стал стремительно сокращаться.

Но такие жесткие требования сильно запоздали. Потому что мошенничество и микрофинансовые займы это одно. Теперь вы можете взять кредит в микрофинансовых организациях по более выгодным условиям. Но уже с 2015 года существует другая проблема. Ведь МФО уже 5-6 лет начинают мимикрировать под типовой инвестиционный фонд. Иными словами люди начали активно вкладывать деньги в МФО, и с этим связано огромное количество скандалов и разбирательств. Если вопрос кредитования потихоньку снимается с текущей повестки, то вопрос о том, что МФО создаются специально для привлечения инвестиционных средств, только начали озвучивать. А до его решения (на уровне действующей нормативно-правовой базы) еще очень далеко.

Классификация современных МФО

Вся информация представленная ниже актуальна для конца 2020/начала 2021 года. И начнем с деления. После появления государства и нормативно-правовых актов, на рынке МФО, все компании разделились на:

- МФК (микрофинансовые компании).

- МКК (микрокредитные компании).

Соответственно, МФО это обобщенное название для всех организаций. А уже внутри начинается собственное деление. Начнем с МФК. Микрофинансовые компании постоянно контролируются Центробанком РФ. Они должны каждый год проводить независимый аудит и отчитываться по его результатам перед ЦБ РФ. Микрофинансовые компании не имеют права заниматься торговой или промышленной деятельностью. Минимальный порог входа для МФК это 70 миллионов рублей. Если собственный капитал компании снизился, то ее тут же исключают из реестра, выдавать займы она больше не имеет права.

Фактически, в кластер МФК попали лишь самые крупные игроки на рынке МФО. Тогда как самые мелкие компании стали классифицировать по категории МКК (микрокредитные организации). У них преимуществ больше:

- Регуляцией занимается СРО.

- Центробанк не занимается жестким регулированием и надзором.

Требований по размеру капитала МКК сначала не было, но впоследствии появились первые нормативно-правовые акты, устанавливающие подобные условия работы.

В отличие от микрофинансовых компаний, микрокредитные не имеют возможности привлечения денежных средств у населения. Кстати, МФК еще могут и размещать облигации (некоторые пользуются этой возможностью). Что до привлечения инвестиций у частных лиц, то эта сумма не может быть больше 1.5 миллионов рублей. Правда и здесь мошенники нашли потенциал для работы, но об этом чуть позже. Микрокредитные организации не могут привлекать инвестиции у граждан вовсе. Потому что это прописано на уровне действующего законодательства.

Но это всё в теории и по закону. На практике многие столкнулись с тем, что люди начали путать МФО и кредитный потребительский кооператив. Закон об МФО жестко ограничивает возможность привлечения инвестиций, но на деле, привлекать таким образом деньги начали все кому не лень. А россияне начали вкладывать деньги бездумно, подписывая недействительные договора и отдавая денежные средства чуть ли не наличными. Всё это привело к тому, что уже начиная с 2017 года, в России был отмечен первый всплеск уголовных дел по мошенничеству. Впрочем, результатов это не дало. Давайте разберем эту тему отдельно.

Общий принцип инвестирования в МФО

Микрофинансовые организации стали терять прибыль из-за государственной регуляции. Собственных средств перестало хватать. А вопросом куда вкладывать деньги задается чуть ли не каждый 5-й россиянин, в независимости от того, есть ли у него они или нет. Именно благодаря тому, что популяризировали потребительский кооператив (как форму юридического лица для привлечения денег), инвестиции заинтересовали и представителей МФО. Вот только по закону, для инвестиций установили массу ограничений:

- Привлекать деньги в МФО могут только микрофинансовые компании (МФК), регулируемые Центробанком.

- Максимальная сумма это 1.5 миллиона рублей.

- С любого процентного дохода придется платить НДФЛ (а это 13 процентов).

- Система страхования по АСВ не работает в отношении таких инвестиций.

При снятии денежных средств досрочно, вы автоматически снижаете ставку. Более того, сам процент обычно не превышает 20 процентов годовых. А еще есть ограничения на досрочное снятие денежных средств. Чисто технически, инвестиции в МФК это не самое выгодное занятие. Ведь инвестор в микрофинансовую компанию это не член кооператива, а обычный кредитор (по договору). Впрочем, такие законодательные ограничения не испугали многочисленных "предприимчивых дельцов". Потому что они начали активно сращивать:

- ООО.

- МФО.

- КПК.

А особенности нашего российского законодательства не позволяют привлечь к ответственности всех.

Типичный "инвестиционный" проект

Нижеизложенная схема актуальна и по сей день. Создается несколько юридических лиц, объединенных:

- По учредителям.

- По номинальным директорам.

Так как по закону, микрофинансовые компании должны иметь капитал в 70 миллионов, а МКК вообще права на привлечение инвестиций не имеют, то используют несколько юридических лиц. Это или микрокредитная организация, или общество с ограниченной ответственностью. Иронично и то, что в судебной практике были случаи, когда создавалась компания вида ООО "МКК (название)". Или ООО "МФО (название)". Или ООО "КПК (название)".

Ирония тут в том, что учредительная форма все-равно остается как у общества с ограниченной ответственностью. Но первой частью названия создатели подобных компаний вводят своих клиентов в заблуждение. Потому что не всем свойственно проверять реальный статус юридического лица. Люди думаю о том, что раз в названии МФО, значит привлекать деньги могут и всё законно. Аналогичная схема работает и с теми обществами с ограниченной ответственностью, где в названии есть упоминания кооперативов.

Но это лишь одна из схем. Есть масса кредитно-потребительских кооперативов, которые созданы в реальности. Их увязывают с микрофинансовыми организациями. После чего начинается деление:

- МФО кредитуют население.

- КПК привлекают инвестиции от вкладчиков.

Ирония в том, что под видом КПК, вам представляют совершенно другую компанию, которая по закону то и инвестиции привлекать не может. Потому что привлекать инвестиции могут только МФК. И только до 1.5 миллионов рублей. Если статуса МФК у компании нет, они не имеют права привлекать средства у населения.

Если у компании есть статус КПК, то это отдельная тема для разговора. Ведь КПК это не инвестиционный фонд, а кредитовать по закону можно только своих пайщиков. Но никого это не останавливает. По оценкам из независимых источников, более 90 процентов рынка МФО и КПК, работающих с инвестициями, в той или иной мере являются мошенническими. И это данные на конец 2019 года. В 2020 в силу естественных причин многие компании начали закрываться, а другие просто перенесли свой нелегальный бизнес в интернет.

Стоит ли вкладывать деньги в КПК и МФО сегодня?

Однозначно нет. Если вы не можете убедиться в том, что компания имеет статус МФК, даже и думать забудьте. Аналогичное отношение формируется и к кредитно-потребительским, или любым другим кооперативам. Та процентная ставка, что сейчас обещается, это слишком низкий доход (если учитывать риски). Компании и кооперативы, обещающие доходность на уровне 40-50% не могут давать гарантий. Потому что они нарушают действующее законодательство одним своим существованием. А 40-50% годовых это та прибыль, которую вы можете получить и на рынке ценных бумаг.

Можно с уверенностью сказать о том, что рынок инвестиций в МФО и КПК практически мертв. Те проценты, что они предлагают, сопрягаются с такими рисками, что по сравнению с ними, акции казино попадают в консервативный портфель инвестиций.

К сожалению, законодательных ограничений на инвестиции оказалось маловато. Потому что законы нужно еще и исполнять. А в регионах этим заниматься просто никто не хочет. Мы знаем массу примеров, когда создатели мошеннических кооперативов и микрофинансовых организаций заручались поддержкой местных правоохранителей. И до сих пор, этот рынок нормально не зарегулирован. А если опереться на практику работы кредитно-потребительских кооперативов за последние 10 лет, можно сделать однозначный вывод. Такую учредительную форму как КПК уже давно пора аннулировать и убрать из действующего законодательства. Потому что контроля за кооперативами практически нет. А мошенники на этом поле в буквальном смысле "окопались".

Ложные обещания

В 2020 году схема работы мошеннических МФО и КПК практически не поменялась. Кстати, теперь мошенничеством начали заниматься еще и микрофинансовые компании, которые по закону имеют право привлекать инвестиции от физических лиц, на сумму до полумиллиона. Начать следует с легенды, которая создается организаторами очередной микрофинансовой пирамиды, а иначе это никак и не назвать. Наличие учредительной формы здесь не так уж и важно. Потому что фактически, обмануть можно:

- С реальным зарегистрированным кооперативом или микрофинансовой компанией.

- С ООО.

Разобраться во всём этом многообразии юридических лиц и связей по учредителям зачастую не может даже профессиональный юрист. Правоохранительные органы тоже часто "стопорятся" на пустом месте, ведь мошенники своё дело знают очень хорошо. И ошибок почти не допускают. Привлекают клиентов разными способами:

- По телефонам (покупают платные базы номеров).

- Через наземную рекламу (вывески и баннеры).

- Через интернет (реже, так как основная платежеспособная ЦА это все-таки пенсионеры).

- Через печатные СМИ (гораздо чаще, так как те готовы рекламировать всё что-угодно).

Начинается все с того, что компания запускает агрессивную рекламную кампанию. Обещают от 13 до 50 (иногда и до 70) процентов годовых. Это может быть как микрофинансовая компания, так и общество с ограниченной ответственностью. Или даже кредитно-потребительский кооператив. Схема "заработка" компании в легенде у компании всегда одна. Они выдают микрозаймы или обычные кредиты. И по мере возврата этих денег заемщиками, всем вкладчикам начисляются проценты на вложенные средства.

- Легенда №1: все средства вкладчиков застрахованы.

- Легенда № 2: все привлеченные деньги являются вкладами.

Давайте разбираться. По закону, застраховать вложенные средства по АСВ можно только по отдельным банковским вкладам. И то, не по всем. Под программу АСВ нельзя подвести кооператив, микрофинансовую компанию или что-то аналогичное. Следовательно, заявления о том, что средства застрахованы, это ложь.

Вкладом по закону является только банковский депозит. Вкладов в кооперативах не существует (это пай). Вкладов в МФК тоже не существует (это займ компании).

Как контр-аргумент могут использовать сертификат из страховой компании. На практике, мошенники просто страхуют свои риски. Денежные средства клиентов не страхуются. Примеров тому, мы уже наблюдали десятки, если не сотни. Как только руководство очередной МФО исчезает со всеми деньгами, страховщики разрывают договор. А возвращать деньги пострадавшим они даже по договору не должны. Иными словами, заявления о том, что все средства застрахованы, не соответствуют действительности.

Обратная сторона медали

Любой мошеннический кооператив, МФО, или МФК рано, или поздно прирастает подставными учредителями и номинальными управляющими. Или номинальными председателями (в случае с кооперативом). В МФК такое замещение происходит постепенно. Потому что зарегистрировать МФК не так уж просто, как кажется. В результате, к моменту "увода денег" остаются только:

- Рядовые сотрудники офисов и филиалов.

- Отдельные координаторы.

- Номинальные учредители и директора.

У всех вышеперечисленных лиц безусловно могут возникнуть проблемы с законом. Но заставить их через суд возвращать миллионы, если не миллиарды уведённых денег, это задача высокой сложности. Схема привлечения средств тоже создается таким образом, чтобы максимально осложнять работу правоохранителей впоследствии. Деньги могут привлекать:

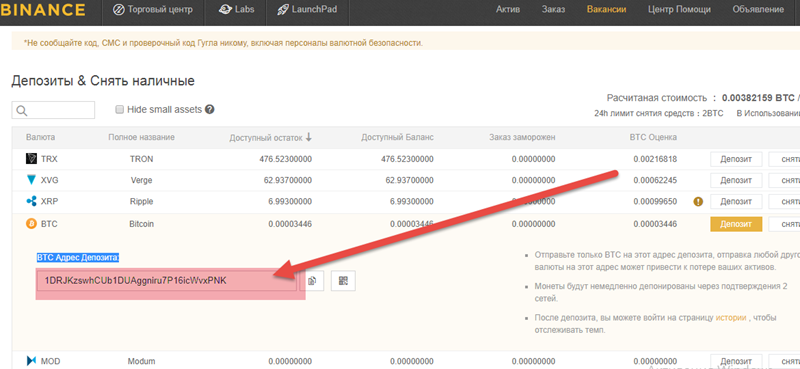

- На банковские карты (прямыми переводами).

- Наличными средствами (самый опасный способ).

- Через фиктивные договоры займа.

Доказать факт передачи наличных крайне сложно. Учитывая тот факт, что обычно, мошенники заранее знают исход, и используют подставных лиц.

С банковскими картами схема немного другая. Банковские карты регистрируются на подставных граждан. Те получают за это процент и обналичивают деньги. После чего, взыскать что-то или доказать факт виновности крайне проблематично.

С фиктивными договорами займа всё еще сложнее. Потому что зачастую, судебные инстанции отказываются их признавать. Иногда это и не договор займа вовсе, а дарственная. Или инвестиционный договор, который в России не имеет единой установленной формы. Иными словами, вы подписываете бумажки, которые впоследствии не имеют юридической силы. А если и имеют, то получить по ним возврат средств будет очень сложно. Прецедентов в нашей практике предостаточно. Давайте рассмотрим несколько реальных примеров.

АО МФК Городская Сберкасса

На момент размещения этой публикации, официальный сайт компании уже помечен как мошеннический в Яндексе. Создатели этой организации сделали сразу несколько:

- Кредитно-потребительских кооперативов.

- Акционерных обществ.

Существовала эта организация с 2011 года. Центробанк исключил МФК из собственного реестра в 2019 году. В мае 2020 года компания разместила уведомление о том, что в связи с самоизоляцией, они закрывают свой главный офис в Москве. Процесс наблюдения (перед банкротством) должен был закончиться в марте 2020 года. Но именно в тот момент компания просто закрыла свой офис, предложив всем желающим, подавать заявления в арбитражные инстанции и своим управляющим. По информации из Сети, общая сумма требований почти подобралась к 1 миллиарду рублей.

В МФК Городская Сберкасса предлагали займы под залог материнского капитала (что уже с позиций действующего законодательства прямое нарушение). Средняя процентная ставка для вкладчиков была на уровне 21 процента. Общий список нарушений это МФК можно найти в Сети, мы лишь обозначим основные:

- Намеренное искажение отчетности.

- Сомнительная кредитная политика (займы выдавались лицам, которые не были платежеспособными).

- Процентная ставка по вкладам явно завышалась.

- Инвестиционный договор (типовой) противоречил требованиям российского законодательства.

Через МФК Городская Сберкасса принимали инвестиции на сумму не менее 1.5 миллионов рублей. При том, что они по закону могли привлекать максимум 1.5 миллиона рублей. Более того, в договорах для вкладчиков, присутствовала сторонняя компания, с отозванной лицензией (в 2018 году). Иными словами, под прикрытием МФК Городская Сберкасса, мошенники уводили клиентов на неизвестное акционерное общество, которое уже давно перестало действовать.

Даже у страховой компании, которая была прописана в договоре, лицензия была отозвана еще в 2017 году. Иными словами, создатели МФК Городская Сберкасса намеренно вводили своих вкладчиков в заблуждение.

В отношение КПК и МФК уже есть масса исков от пострадавших вкладчиков. И это лишь 1 пример.

КПК Первый

Еще один кредитно-потребительский кооператив, связанный с несколькими подставными МФО.

Этот кооператив занимался привлечением средств и кредитованием третьих лиц, чего по закону быть не должно. Ирония тут в том, что представители Центробанка успели отреагировать (хоть и слишком поздно). И в отношении этой организации было вынесено постановление, о принудительной приостановке деятельности. Нарушений было очень много:

- Подделка отчетности.

- Нарушение локальных нормативно-правовых актов.

- Недействительные договоры.

Проблема в том, что привлечение средств осуществлялось сразу через группу кооперативов и микрофинансовых организаций. Из-за чего всё сильно запуталось. История с этой сетью организаций осложнилась еще и тем, что:

- В процессе банкротства начали появляться подставные конкурсные управляющие.

- Сотрудники МФО и КПК просто не получали свою заработную плату.

Более того, некоторые сотрудники были одновременно трудоустроены в нескольких организациях одновременно. И несмотря на то, что Центробанк приостановил действие этой сети МФО и кооперативов в 2019 году, денежные средства продолжали привлекать. Иными словами, есть масса пострадавших, которые понесли свои деньги уже после введения конкурсного производства. Это при том, что такого не должно быть. Ведь если есть требование от Центробанка, то работа МФО, МФК или КПК приостанавливается по умолчанию. Но мошенникам это совсем не помешало, и они продолжали привлекать денежные средства.

История с самой сетью организаций заслуживает отдельной публикации. Потому что даже после внесения пайщиков в реестр требований кредиторов, история не закончилась. Да, в отношении председателя правления было возбуждено уголовное дело. А потом ущерб начали взыскивать с конкурсных управляющих. Потом в дело вмешалась супруга председателя правления, которая попыталась взыскать с пайщиков 2 миллиона рублей.

Впоследствии, на "арене" начали появляться и другие действующие лица. Потому что лица, причастные к мошеннической схеме, начали подавать ответные судебные иски. А следствие стало откровенно саботировать ход расследования (как бы абсурдно это ни звучало). Действия регулятора в этой ситуации тоже вызывают массу вопросов.

Более того, по требованиям государственных органов, начали "прилетать штрафы" в отношении пайщиков. Потому что по нормам законодательства, ЦБ РФ технически может наложить штрафы на пайщиков, которые остались без денег.

Это один из примеров того, что бывает, когда люди вкладываются в МФК и МФО. А потом уповают на региональные государственные инстанции, которые зачастую оказываются связаны с мошенниками. По КПК Первый можно написать целую книгу, потому что это в своем роде уникальный случай. И это второй пример, в пользу того, что инвестировать в МФО и КПК не стоит.

Заключение

Практика 2015-2018 года, показывала, что шансов на возврат средств из мошеннических МФО было больше, чем в нынешнее время. Естественно, в текущей ситуации, лучше вообще не вкладывать деньги в подобные компании. Если же вы уже вложились, то действовать надо быстро и на опережение. Обратитесь за помощью к профессиональному юристу. И в обязательном порядке сохраняйте любые документы, квитанции и даже переписки с представителями мошеннического МФО. Потому что впоследствии, это может стать материалом для уголовного дела. Да и доказательная база никогда еще не была лишней, в делах, где есть МФО и обманутые инвесторы.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-63.

Бесплатная горячая юридическая линия.

Васильева Людмила Николаевна

Васильева Людмила Николаевна

Спросить быстрее, чем найти.

Спросить быстрее, чем найти.