Новая форма счета-фактуры 2015—2016 годов

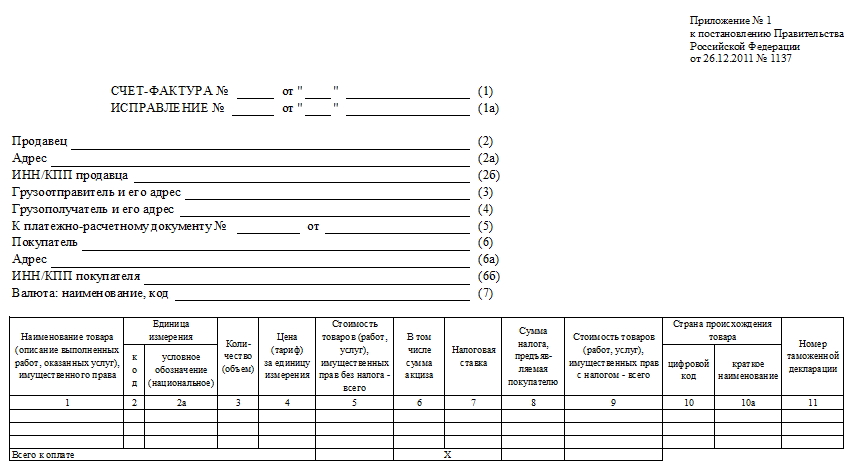

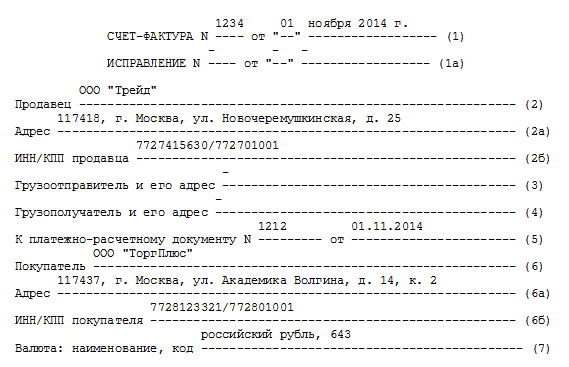

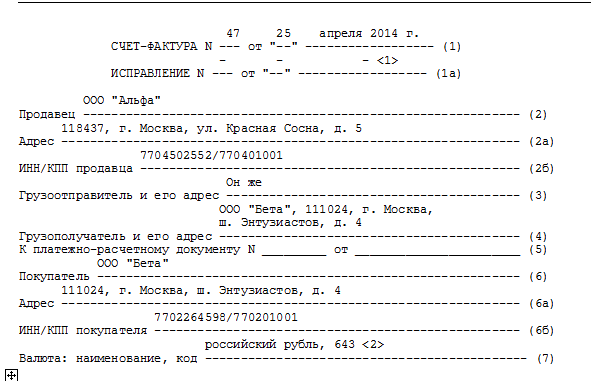

Начиная с января 2012 года (а в соответствии с письмом Минфина от 31.01.12 № 03-07-15/11 — с апреля) в Российской Федерации применение новой формы счета-фактуры (в 2016 году она также актуальна) стало обязательным. Теперь у налогоплательщиков появилась возможность вносить исправления в ранее выписанные счета-фактуры. Такие исправления делаются в том случае, если обнаруженная ошибка может привести к получению отказа в праве на вычет по НДС.

Для внесения изменений в цене или количестве товара используется другой документ — корректировочный счет-фактура. При этом стоит различать, когда выписывается исправленный счет-фактура, а когда — корректировочный.

Так, корректировочный документ оформляется в качестве дополнительного к «основному» счету-фактуре, и делается это тогда, когда менялась стоимость ранее отгруженных товаров, в том числе, при обнаружении недостачи или брака. При этом в нем указывается номер и дата «основного» счета-фактуры, все его цифровые показатели, а также приводятся новые данные. В конце составления корректировочного документа определяют разницу, которую требуется занести в книгу продаж или покупок (в зависимости от ситуации).

Что касается исправительного счета-фактуры, то его составляют в случае обнаружения в «основном» документе технической ошибки, вследствие которой в счете-фактуре оказалась неверная сумма. То же самое касается неправильного указания реквизитов (например, адреса или наименования покупателя и т.д.)

Относительно изменений, вступивших в силу в 2014 году, то они касаются, в основном, правил выписки счетов-фактур. Так, при выписке счетов от лица индивидуального предпринимателя право подписания документа появилось и у доверенного лица ИП. Обязательным условием здесь является составление доверенности, которую следует заверить у нотариуса.

|

| Скачать бланк счета-фактуры |

С октября 2014 года установлен иной порядок определения места выполнения работ (услуг) филиалом или представительством. Теперь четко определено, что это — адрес данного обособленного подразделения, указанный в учредительных документах. Кроме того, было определено, что датой поставки недвижимого имущества (а значит, и возникновения права на вычет по НДС) является момент передачи данного объекта по передаточному (или иному) акту.

Также с октября 2014-го налогоплательщик получает право не выписывать счета-фактуры своему контрагенту — неплательщику НДС (либо лицу, освобожденному от его уплаты). Но для этого компании-поставщику и его освобожденному от налога покупателю необходимо подписать особое соглашение о невыставлении счетов-фактур.

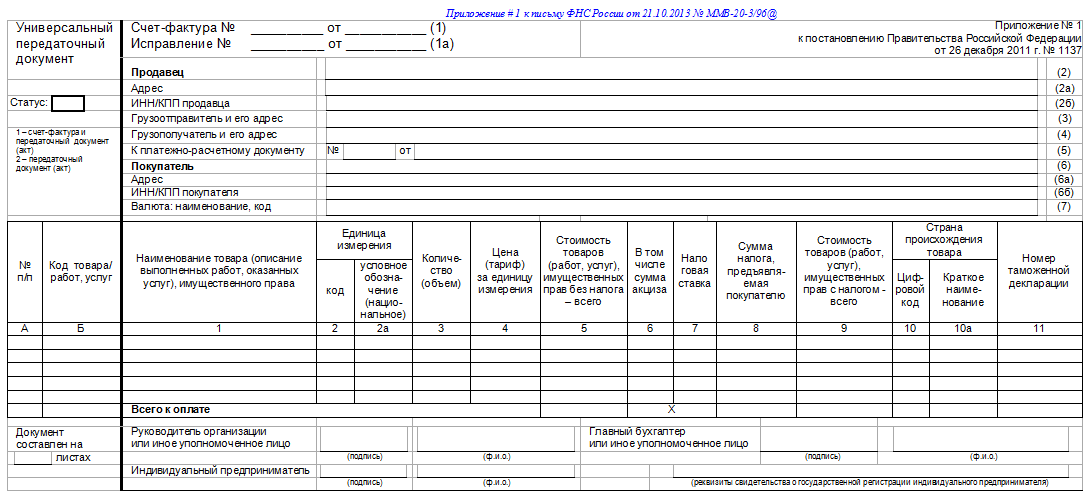

Следует обратить внимание, что с 2014 года у налогоплательщиков появилась альтернатива счету-фактуре. Теперь можно заменить несколько первичных документов одним универсальным. Речь идет об универсальном передаточном документе, или УПД. Кроме того, с 2015 года налогоплательщик сможет менять реквизиты (добавлять дополнительную информацию) первичного документа при выполнении единственного условия — сохранения формы счета-фактуры.

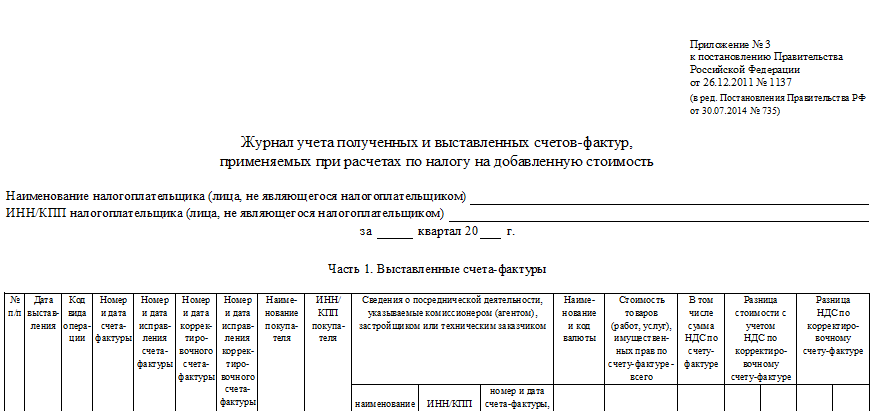

И еще об одном «новшестве» стоит упомянуть — с 2015 года у посредников появилась возможность по составлению сводных счетов-фактур. Это очень удобно при выставлении комитенту общего документа по товарам от разных поставщиков. При этом наименования поставщиков указываются через точку с запятой.

Счет-фактура онлайн

Если не представляется возможным скачать бланк счета-фактуры 2015—2016 годов, чтобы заполнить, распечатать, подписать и отправить его скан контрагенту, то можно воспользоваться соответствующим интернет-сервисом. Сегодня уже существуют такие услуги, как заполнение документа онлайн и передача его с проставленными подписями и печатями контрагенту в электронном формате.

Удобство оформления счета-фактуры в онлайн-режиме неоспоримо. С помощью такой возможности удастся избежать досадных опечаток в форме документа; кроме того, четко видно, какие именно графы необходимо заполнять. На сайтах, где предложена онлайн-форма счета-фактуры, как правило, имеются и подсказки по заполнению строк и граф документа. Также многие сайты предоставляют консультации и разъяснения по спорным вопросам, связанным с заполнением формы.

Неудобным является то, что в онлайн-режиме невозможно сохранять все выписанные счета-фактуры. Например, иногда у налогоплательщиков возникает необходимость внести дополнительную информацию в документ. Кроме того, многие поставщики любят дополнять свои документы логотипами, а это неисполнимо в сервисе онлайн-выписки счетов.

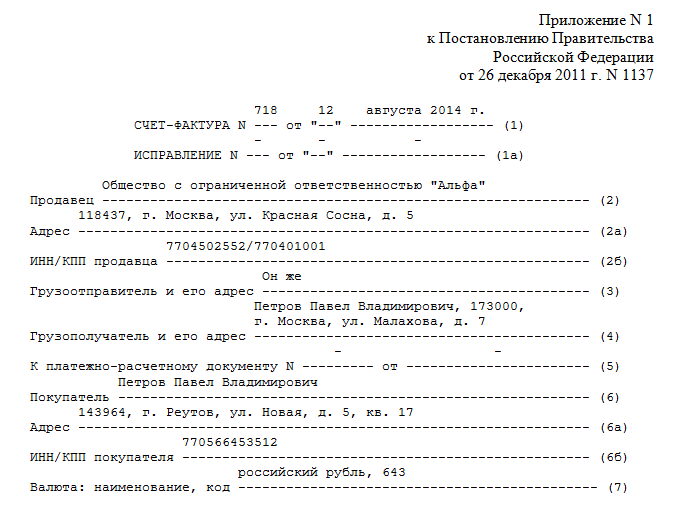

Стоит обратить внимание также на то, что каждый онлайн-сервис предлагает свою разработку. Есть достаточно удобные для заполнения шаблоны, на которых серым шрифтом предложен верный (с точки зрения автора разработки, разумеется) пример заполнения строк и граф. Но всегда существует риск двоякого толкования заполнения строчек в счете-фактуре не только среди бухгалтеров контрагентов, но и среди властных структур (ФНС и Минфин). Ну и про точку зрения судов тоже не стоит забывать…

Поэтому самым верным решением (кроме приобретения специальной бухгалтерской программы с пакетом регулярных обновлений) является заполнение собственных форм счетов. Для начала достаточно скачать актуальный шаблон формы первичного документа (самым удобным в этом случае будет формат excel).

Начиная с января 2012 года (а в соответствии с письмом Минфина от 31.01.12 № 03-07-15/11 — с апреля) в Российской Федерации применение новой формы счета-фактуры (в 2016 году она также актуальна) стало обязательным. Теперь у налогоплательщиков появилась возможность вносить исправления в ранее выписанные счета-фактуры. Такие исправления делаются в том случае, если обнаруженная ошибка может привести к получению отказа в праве на вычет по НДС.

Показать полностью

Спросить быстрее, чем найти.

Спросить быстрее, чем найти.