Кредиты от ФинГрупп - ловушка аферистов

Наш главный приоритет — помочь заказчику повысить эффективность бизнеса. Мы принимаем цели проектов, как свои собственные, и вместе с заказчиком создаем решение, которое наиболее точно соответствует его задачам. Вот почему на нас можно рассчитывать.

Известные ссылки

- facebook.com/advwe

- fingroup.moscow

Известные названия

- Фингрупп

Известные Email

- office@fingroup.moscow

ФинГрупп – смешной лохотрон. Уточню – нелепый. Мошенники состряпали примитивный сайт-приманку, обещая посетителям кредит на разные нужды. Сайт выглядит симпатично. Пока не начнёшь его читать. Что с ним не так? Давайте разберёмся.

Внимание! мошенники очень часто меняют адреса своих лохотронов. Поэтому название, адрес сайта или email может быть другим! Если Вы не нашли в списке нужный адрес, но лохотрон очень похож на описанный, пожалуйста свяжитесь с нами или напишите об этом в комментариях!

Информация о проекте

Начнём с легенды. Она прописана в шапке:

ФинГрупп — профессиональная помощь в получении кредита

Учитываем все детали, заботимся о ваших интересах

А-а-а… так это кредитный брокер!? И какие же он конкретно оказывает услуги? И тут начинаются непонятки. Под шапкой можно ознакомиться со списком:

Кредит наличными

- B2C/B2B электронные торговые площадки

- Системы повторных и перекрестных продаж

- Программы лояльности, удержание клиентов

- Повышение конверсии и продаж

Что-то? При чём здесь кредит наличными и повышение конверсии? К чему упоминание программ лояльности, перекрёстные продажи, B2C/B2B и всё остальное? Правильный ответ: ни к чему. Шарлатаны просто скопировали дизайн другого сайта, который принадлежит компании не имеющей отношения к кредитованию.

На то, что наши жулики бездумно скопировали чужой лэндинг, указывает и список их клиентов.

Скажите, зачем Майкрософту, Ингосстраху, Данону и другим крупным корпорациям кредитный брокер? И снова правильный ответ: не за чем.

У кого же шарлатаны украли дизайн? У IT-компании. На это указывает список технологий:

- Разработка серверных систем

- Разработка клиентских систем

- Мобильная разработка

Весь список перечислять не буду. И так понятно о чём речь.

Интересно, как называется реальная компания? Вычислить несложно. Для этого можно почитать пользовательское соглашение. Где спрятана ссылка на него? В блоке с оформлением заявки. Мошенники просят указать ваше ФИО, контактные данные и коротенько описать, зачем вам кредит и как срочно он нужен. В процессе нужно согласиться с их соглашением.

Давайте почитаем документик. Сразу отмечу, что это не пользовательское соглашение, а согласие на обработку персональных данных. И составили его юристы ООО «АДВ». Оригинальный текст опубликован на сайте adv.ru. Вот с него-то негодяи и сделали копию.

Выдаёт шарлатанов с головой и подвал их жалкой подделки. Внизу указаны контакты чужой компании.

Как вы, наверное, уже догадались, АДВ к этому лохотрону отношения не имеет. Они вообще не раздают кредиты.

Контакты проекта

+7 (495) 150-40-16

Электронная почта и адрес офиса чужие.

Данные по сайту:

- Домен fingroup.moscow был зарегистрирован 1 июля 2021 года

- Имя собственника скрыто

Разоблачение проекта

Как я написала в начале, ФинГрупп – это сайт-приманка. Мошенники собирают информацию о людях, резко нуждающихся в деньгах. Зачем? Чтобы уговорить взять кредит и вложиться в сомнительный инвестиционный проект – финансовую пирамиду или финансовую кухню. Аферисты пообещают быстрый заработок, который решит все денежные проблемы клиента. А по итогу обдерут до нитки и загонят в долги.

Аферистов в первую очередь интересуют отчаявшиеся и не очень внимательные клиенты. Поэтому они и сайт свой оформили спустя рукава. Отсюда напрашивается вывод, что внимательность и холодная голова спасут вас от приисков прохиндеев.

Возможные потери на проекте

Убытки в каждом случае индивидуальны

Вывод о проекте

ФинГрупп – лохотрон. Аферисты украли дизайн сайта и данные компании АДВ и выманивают у людей их персональные данные. Жуликов интересуют люди, остро нуждающиеся в деньгах, но не особо внимательные. Им легче вешать лапшу на уши.

Вопрос и ответ по теме

Смогу ли я вернуть деньги сорок тысяч рублей, которые оплатил финансовой компании ООО Фингрупп, за оказание помощи в получении кредита, хотя никакого кредита с их помощью я не получил.

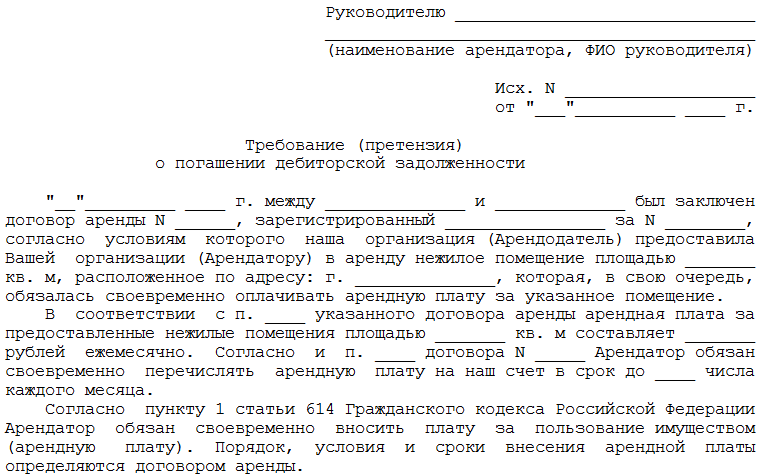

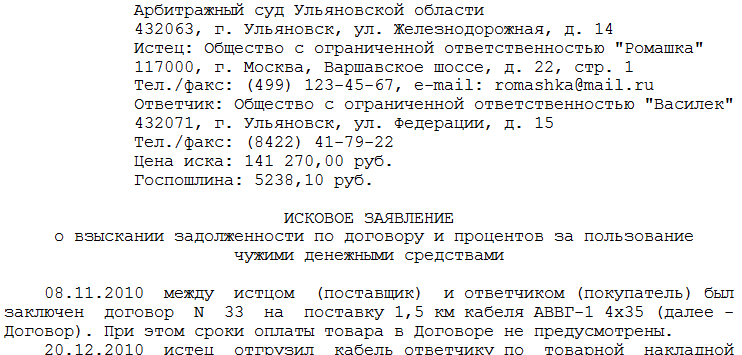

Надо писать претензию и обращаться с иском в суд.

В случае отказа в удовлетворении законных требований потребителя Вы можете в судебном порядке потребовать:

- неустойку на основании ст. 28 Закона РФ «О защите прав потребителей» (ЗоЗПП)

- штраф в размере 50% на основании ч. 6 ст. 13 ЗоЗПП

- моральный вред (ст. 15 ЗоЗПП)

- возмещения расходов на юриста в случае их понесения (ст. 98, 100 ГПК РФ)

Отзывы о компании

ОСТОРОЖНО!!!! Это мошенники и аферисты. Выманивают деньги. Обещают 100% результат. На деле даже не имитируют деятельность. Назначенный якобы персональный менеджер игнорирует все запросы, добиться хоть какой-то информации не возможно. По результату общения расторг договор, если не вернут аванс буду обращаться в обэп. 159 ст ро этим деятелям плачет!

Мошенники и аферисты. обещали сделать рефинансирование убедили что им для работы нужно 100000. взял в МФО так как ситуация была сложная. но убедили что за 5дней получу рефинансирование. чере2дня пригласили в другой офис на м. Октябрьское там мне показали мою кредитную историю сказали что она плохая(а то я сам не знаю)и сказали дайте нам ещё 100000 и мы её исправим. Деньги назад не вернули. Потом общаться перестают. Так что люди не идите к ним. На большой Ордынка со мной работала Наталия.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-63.

Бесплатная горячая юридическая линия.

Показать полностью

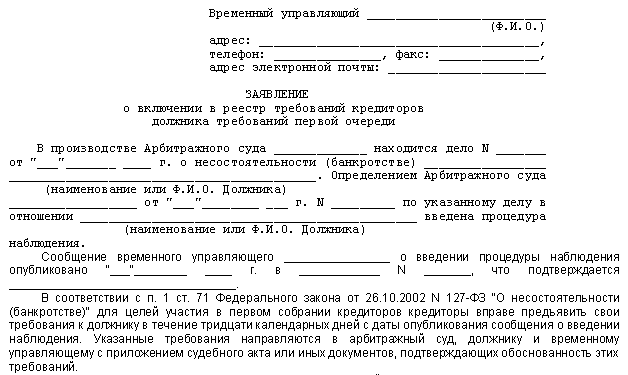

Упомянутый реестр надлежит оформлять аналогично тем правилам, которые предусмотрены в отношении исковых заявлений (законодательно они установлены АПК РФ в ст. 125). Впоследствии заявление о включении в реестр требований кредиторов направляется в арбитраж (судебную инстанцию, занимающуюся банкротными делами), а также в адрес общего собрания кредиторов и арбитражного управляющего.

Упомянутый реестр надлежит оформлять аналогично тем правилам, которые предусмотрены в отношении исковых заявлений (законодательно они установлены АПК РФ в ст. 125). Впоследствии заявление о включении в реестр требований кредиторов направляется в арбитраж (судебную инстанцию, занимающуюся банкротными делами), а также в адрес общего собрания кредиторов и арбитражного управляющего.

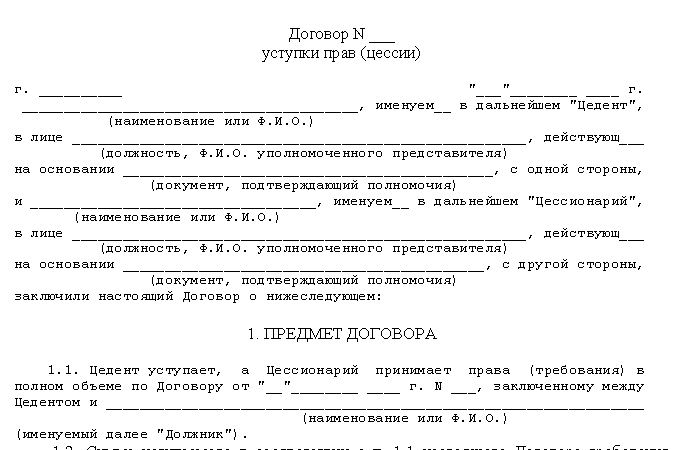

Коллекторские агентства, в общем-то, существовали и ранее — еще в 90-х годах подобная деятельность являлась составной частью рэкета. Современные методы ведения бизнеса, к счастью, не приемлют столь жестоких мер воздействия на человека, как это было в те времена, поэтому сегодняшние «сборщики податей» приходят к вам в официальных костюмах с целой кипой документов.

Коллекторские агентства, в общем-то, существовали и ранее — еще в 90-х годах подобная деятельность являлась составной частью рэкета. Современные методы ведения бизнеса, к счастью, не приемлют столь жестоких мер воздействия на человека, как это было в те времена, поэтому сегодняшние «сборщики податей» приходят к вам в официальных костюмах с целой кипой документов.

На случай форс-мажорных обстоятельств у заемщика в кредитном договоре может быть предусмотрено условие, касающееся отсрочки платежа по кредиту.

На случай форс-мажорных обстоятельств у заемщика в кредитном договоре может быть предусмотрено условие, касающееся отсрочки платежа по кредиту.

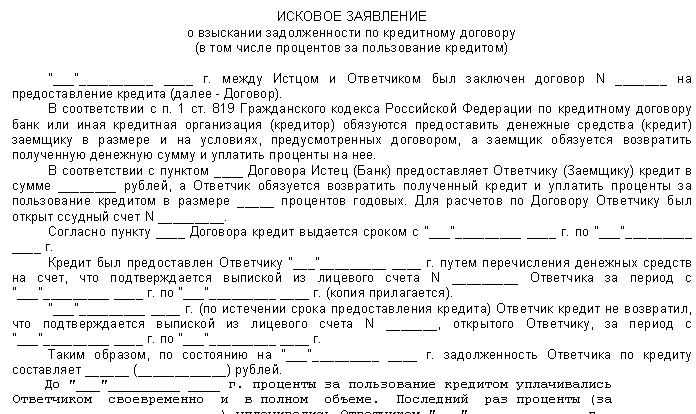

Понятие «ссудный счет» относится к области кредитования. Так в банковской практике именуются счета, на которых отражается движение средств заемщика по кредитам: приход (платежи по договору в адрес банка) и расход (снятие заемщиком денег со счета).

Понятие «ссудный счет» относится к области кредитования. Так в банковской практике именуются счета, на которых отражается движение средств заемщика по кредитам: приход (платежи по договору в адрес банка) и расход (снятие заемщиком денег со счета). Если срок давности долга по кредиту прошел, можно ли не платить его вообще? В жизни встречаются разные ситуации, и вполне может возникнуть и такой вопрос. Например, у заемщика появились финансовые затруднения, вследствие которых он не в состоянии погашать свою задолженность долгое время, либо проблемы — вплоть до отзыва лицензии — могут появиться у банка. Как поступать в таком случае?

Если срок давности долга по кредиту прошел, можно ли не платить его вообще? В жизни встречаются разные ситуации, и вполне может возникнуть и такой вопрос. Например, у заемщика появились финансовые затруднения, вследствие которых он не в состоянии погашать свою задолженность долгое время, либо проблемы — вплоть до отзыва лицензии — могут появиться у банка. Как поступать в таком случае? При уплате взносов по кредиту многие заемщики сожалеют не столько о необходимости возврата суммы основного долга, сколько об уплате процентов за пользование деньгами. И в ряде случаев размер процентов по кредиту действительно можно свести к минимуму или вовсе избежать их уплаты.

При уплате взносов по кредиту многие заемщики сожалеют не столько о необходимости возврата суммы основного долга, сколько об уплате процентов за пользование деньгами. И в ряде случаев размер процентов по кредиту действительно можно свести к минимуму или вовсе избежать их уплаты. Ответ на вопрос о том, чем грозит неуплата кредита, зависит от нескольких обстоятельств, в частности от суммы долга, условий кредитного договора, наличия/отсутствия залога и поручительства.

Ответ на вопрос о том, чем грозит неуплата кредита, зависит от нескольких обстоятельств, в частности от суммы долга, условий кредитного договора, наличия/отсутствия залога и поручительства. Кредиторская задолженность служит противоположным явлением дебиторской задолженности. Здесь речь идет о собственном долге компании, который она должна выплатить к определенному сроку. Понятия дебиторской и кредиторской задолженностей не всегда несут на себе негативный оттенок слова «долг». Зачастую это всего лишь принятые, но еще не выполненные обязательства.

Кредиторская задолженность служит противоположным явлением дебиторской задолженности. Здесь речь идет о собственном долге компании, который она должна выплатить к определенному сроку. Понятия дебиторской и кредиторской задолженностей не всегда несут на себе негативный оттенок слова «долг». Зачастую это всего лишь принятые, но еще не выполненные обязательства.

Спросить быстрее, чем найти.

Спросить быстрее, чем найти.