Процедура банкротства является одной из наиболее запутанных и сложных для обычных граждан. В данной статье поговорим о таком важном инструменте как реестр требований кредиторов, без которого получить денежные средства может стать невозможным.

Включение в реестр требований кредиторов зависит от характера требования

Итак, что само по себе представляет собой включение в реестр кредиторов? По сути – это внесение своих сведений о том, что конкретное лицо обязано выплатить вам определенную сумму в денежном или натуральном эквиваленте.

На примере – это выглядит следующим образом. Предположим, что компания ООО «Должник» обязана выплатить нескольким компаниям определенную денежную сумму. При этом со временем становится активно вопрос о неплатежеспособности ООО «Должник». Таким образом, получается, что в отношении нее инициируется процесс банкротства. В свою очередь в реестр требований кредиторов должны вступить те компания, которым ООО «Должник» обязана выплатить денежные средства.

Выплата средств в процедуре банкротства не происходит автоматически, если ООО «Должник» должно предположим выплатить денежные средства ООО «Кредитор 1», ООО «Кредитор 2» и ООО «Кредитор 3», денежная сумма будет выплачена только тем кредиторами, которые в реестре. Так если ООО «Кредитор 1» и ООО «Кредитор 2» вступили в реестр требований кредиторов, а ООО «Кредитор 3» нет, то первые две получат выплаты, а третья нет.

Как включить кредитора в реестр требований кредиторов

Чтобы включить требования кредитора в реестр требований кредиторов должника, нужно выполнить несколько шагов: Определить характер требования. Реестр банкротства кредиторов включает компании с денежными требованиями (пункт 4 статьи 2 Закона № 127-ФЗ). Если требование неденежной, она либо включается на стадии производства по делу о банкротстве, или рассматривается как часть отдельного искового производства (пункт 7 пункта 1 статьи 126 закона № 127-ФЗ). Определите, требование касается реестра. Это требования, которые возникли перед возбуждением дела о банкротстве (ст. 5 Закона № 127-ФЗ). Другие требования касаются тока. Подготовить и направить в суд заявление о внесении иска в реестр (пункт 6 статьи 16, пункт 1 статьи 71 закона № 127-ФЗ). Без решения суда включения требований кредиторов в реестр не происходит. Евгении Вадимович, вы читали статью перед этим абзацем - вы, безусловно, адвокат! А юристы на нашем сайте имеют право на подарок - 3 дня бесплатного доступа к журналу «Адвокат компании». Мы знаем, что вы можете этот раз управлять. Наслаждайтесь чтением. Спасибо, я беру подарок. Последний выпуск и архив журнала «Юрист компании» полностью ваш за 3 дня. Иски вносятся в реестр кредиторов на различных стадиях банкротства. Заявление подается после того, как арбитражный управляющий опубликует сообщение о введении процедуры банкротства.

Следует отметить, что существует два варианта процедуры: стандартный и упрощенный. Разница заключается, например, в стадиях производства: Как правило, сначала вводится процедура мониторинга (пункт 1 статьи 62 закона № 127-ФЗ). Если компания претензию к денежному реестра, вам нужно добиться включения требований кредиторов в реестр процедуре мониторинга. Далее следует стадия производства по делу о банкротстве (статья 75 Закона № 127-ФЗ). Упрощенная процедура производства по делу о банкротстве первой стадией является производство по делу о банкротстве (Глава XI Закона № 127-ФЗ). Читайте в журнале "Юрист компании" Представление требований к неплатежеспособного должника. Как внести в реестр на различных стадиях банкротства Соглашение о банкротстве должника в течение периода подозрения. Как успешно оспаривать в суде Комплексные вопросы банкротства. Как получить возмещение?

Интересная статья, про банкротство кооператива: Банкротство Кредитного Потребительского Кооператива (КПК): В каких случаях может начаться процедура ликвидации+ что делать заемщикам и вкладчикам

Как определить срок подачи заявления о включении в реестр требований кредиторов

Срок включения в реестр требований кредиторов начинает исчисляться с момента размещения информации в начале процедуры в редакции «Коммерсанта» (пункт 21 постановления Пленума ВАС РФ). от 22.06.12 г. № 35). Данные также публикуются в информационной службе банкротства. Заявление в суд по этому делу составляется по общим правилам подачи исков. В этом случае кредитор должен отправить копии требования и приложений к должнику и арбитражному управляющему (часть 1 статьи 71, часть 1 статьи 100 Закона № 127-ФЗ). Кредитор имеет право подать заявку на этапе наблюдения, даже если срок оплаты еще не наступил (пункт 3 статьи 63 Закона № 127-ФЗ).

Заявление о включении в реестр наблюдаемых кредиторов подается в течение 30 дней с даты банкротства. Этот срок не может быть продлен. Если компания не смогла подать регистрационные документы, она может перейти к следующему этапу (пункт 7 статьи 71 Закона № 127-ФЗ). Это требование не будет считаться действующим, если оно возникло до банкротства. Когда этап наблюдения завершен, должник может быть объявлен банкротом. В этом случае начинается следующий этап: конкурентоспособное производство. Включение в реестр требований кредиторов в конкурсном производстве осуществляется по правилам ст. 100 Закона № 127-ФЗ. На этом этапе вы можете обратиться в суд, если: требования являются неденежными, но подлежат удовлетворению по делу о банкротстве; пропущен срок подачи заявления о включении в реестр наблюдаемых кредиторов. Вам нужно успеть подать заявку до закрытия реестра. Если компания-кредитор не успеет это сделать, она будет в числе зарегистрированных. Согласно закону списки закрываются через два месяца после публикации сведений о том, что должник был объявлен банкротом (пункт 3, пункт 1 статьи 142 Закона № 127-ФЗ).

Таким образом, срок включения в реестр требований кредиторов к конкурентной продукции составляет два месяца. Закон предусматривает исключение только для кредиторов пропавшего без вести должника. Менеджер должен уведомить их в письменном виде о банкротстве. Срок подачи иска против такого должника составляет один месяц с даты получения уведомления от управляющего (пункт 2 статьи 228 Закона № 127-ФЗ). Обычно срок регистрации заявки не продлевается. Однако есть и исключения.

Срок может быть продлен, если: необходимо подать иск, признанный судом в ходе спора о недействительной сделке (глава III.1 Закона № 127-ФЗ); исполнительный лист уже представлен к исполнению. Они также допускают включение кредитора в реестр требований кредиторов после окончания двухмесячного периода, если у должника есть новые обязательства, которые нельзя отнести к текущим.

Необходимо разобрать реестр требований кредиторов под угрозой банкротства, в противном случае по отдельности эти два инструмента, один из которых является частью другого, не смогут в полной мере воплотить ситуацию.

Про ответственность при банкротстве, можно прочитать в следующей статье: Ответственность за фиктивное банкротство физического и юридического лица: Какая предусмотрена ответственность + как избежать наказания

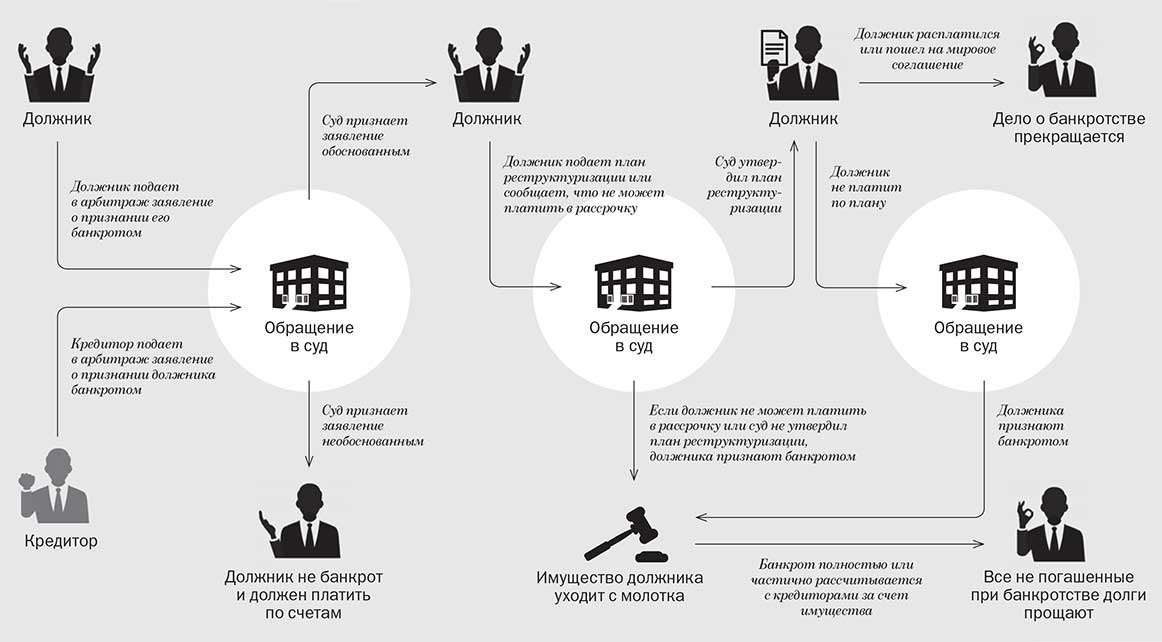

Что такое банкротство

Банкротство - это правовой статус, который обычно длится в течение года и может быть способом погашения долгов, которые вы не можете оплатить.

Когда вы обанкротились, ваши несущественные активы (собственность и имущество) и избыточный доход используются для погашения ваших кредиторов (тех, кому вы должны деньги). В конце периода банкротства большая часть долгов «погашается» (аннулируется).

Как вы стали банкротом

Высокий суд может объявить вас банкротом, издав «приказ о банкротстве» после того, как он будет представлен «ходатайством о банкротстве». Ходатайство может быть представлено:

- один или несколько кредиторов

- должник

- руководитель или лицо, связанное индивидуальным добровольным соглашением

Подача собственного заявления о банкротстве

Если вы решите, что банкротство является вашим лучшим вариантом, вам необходимо заполнить следующие две формы.

Заявление о банкротстве должника

Эта форма является вашей просьбой в Суд о вашем банкротстве и содержит причины вашей просьбы.

- Заявление о банкротстве должника (форма 6.30)

Эта форма просит вас перечислить все ваши активы (все, что принадлежит вам, которое может быть использовано для оплаты ваших долгов), а также все ваши долги, включая имена и адреса кредиторов и сумму, которую вы должны каждому.

Банкротство по заявлению кредитора

Ваши кредиторы могут представить заявление кредитора, если вы должны им необеспеченный долг в размере более 30 тысяч рублей. Это может быть сумма двух или более долгов, общая сумма которых превышает 30 тысяч рублей, и могут быть разные ходатайствующие кредиторы по одному и тому же ходатайству в отношении разных долгов.

После начала процедуры банкротства вы должны полностью сотрудничать, даже если это петиция кредитора и вы оспариваете их требование. Если возможно, вы должны попытаться достичь урегулирования до того, как петиция будет рассмотрена - сделать это позже может быть сложно и дорого.

Альтернативы банкротству

Банкротство - это серьезный вопрос - вам придется отказаться от ценностей и интересов в вашем доме. Тем не менее, вам не нужно становиться банкротом только потому, что вы в долгах.

Вместо этого вы можете попытаться договориться со своими кредиторами, в том числе:

- неформальные соглашения - вы пишете своим кредиторам и пытаетесь согласовать график погашения

- индивидуальные добровольные соглашения - практика несостоятельности помогает вам договориться об условиях погашения

- административные распоряжения - Управление по исполнению судебных решений (EJO) предписывает вам производить платежи, которые затем EJO распределяет среди ваших кредиторов

Распоряжение об облегчении бремени задолженности - это формальный процесс несостоятельности, который нацелен на людей, которые не могут погасить свои долги и у которых нет активов, низкого дохода, другого доступа к списанию задолженности и

Последствия реализации имущества

После того, как вы обанкротитесь, официальный получатель или назначенный управляющий может продать ваши активы, чтобы расплатиться с кредиторами. Однако некоторые товары не рассматриваются как активы для этой цели, например:

- оборудование, необходимое для вашей работы (например, инструменты или транспортные средства)

- предметы домашнего обихода, необходимые вам и вашей семье (например, одежда, постельное белье и мебель)

Если вы владеете своим домом, возможно, вам придется продать недвижимость. Это будет зависеть от того, кому принадлежит собственность, стоимости дома и того, стоит ли эта собственность больше, чем ваша ипотека. Это называется «справедливость».

Совместный владелец или семья и друзья могут предложить официальному получателю выкупить вашу долю в капитале. Это особенно полезно, если эквити мало или нет.

О возврате долгов по обязательствам, можно ознакомиться и прочитать в статье: Как вернуть долг у должника: Что делать если должник написал заявление, что вымогают деньги + законные способы возврата и доказательства

Альтернативное погашение долга

Официальный получатель может посмотреть на ваш доход (принимая во внимание такие расходы, как ипотека, аренда и домашние счета) и решить, следует ли платить вашим кредиторам.

Вас могут попросить подписать «соглашение о выплате доходов» для выплаты фиксированных ежемесячных платежей из вашего дохода в течение трех лет.

Если вы не платите (или не подписываете соглашение добровольно), официальный получатель может подать в суд на распоряжение о выплате доходов, чтобы вы платили. Это будет продолжаться в течение не менее трех лет с даты заказа.

Если ваши обстоятельства изменятся, вам нужно будет сообщить об этом официальному получателю, чтобы он мог рассмотреть эти договоренности.

Вам все равно придется выполнять текущие обязательства, такие как аренда или долги, возникшие после банкротства.

Конкурсный управляющий или управляющий в деле о банкротстве может подать в суд другие заявления после решения о банкротстве. Они включают:

- государственные экзамены

- приложения для приостановки автоматического разряда

- заявки на разрешение действовать в качестве директора

- частные экзамены

Ваши обязательства, когда становитесь банкротом

Вы должны:

- предоставить официальному получателю подробную информацию о ваших финансах, активах и кредиторах

- присматривайте за своими активами и передавайте их официальному получателю с соответствующими документами, такими как банковские выписки и страховые полисы

- сообщите своему опекуну (официальному получателю или управляющему в деле о несостоятельности) о любых новых активах или доходах во время вашего банкротства

- прекратить использовать кредитные карты и банковские счета или счета строительного общества

- не получить кредит на сумму более 10 тысяч рублей не сказав кредитору, что вы банкрот

- не производить платежи напрямую вашим кредиторам (есть исключения из этого, такие как задолженность по ипотечным кредитам и невыплаченные алименты).

Почему включение в реестр кредиторов так важно?

Дело в том, что при осуществлении процедуры банкротства всем кредиторам необходимо выполнить долги. Конкурсные управляющие или иные лица, занимающиеся реализацией имущества и возмещением денежных средств, не могут знать кому банкрот должен денежные средства и какое количество человек. Так, например, один из кредиторов или сам банкрот может инициировать процедуру банкротства, но при этом таких кредиторов может быть не один, и не два. Именно для этого важно включиться в реестр кредиторов.

Да, действительно, в некоторых ситуациях в этот реестр вас включают самостоятельно, когда, например, были поданы бумаги о том, что должник обязан вернуть вам определенную сумму. В то же время есть сам заемщик не подал никаких бумаг, то и конкурсные управляющий вряд ли их просто так найдет. Именно поэтому важно подать документы в реестр требований кредиторов. При помощи данного реестра вы сможете доказать, что вы действительно имеете право на имущества должника в процессе процедуры банкротства.

Как делить деньги с другими кредиторами?

Этот вопрос довольно щепетильный. Понятно, что если в отношении должника проводится процедура банкротства, то вероятнее всего получить свои денежные средства в полном размере не удастся.

Вполне оправданная логика заключается в том, чтобы делить денежные средства пропорционально. Предположим, что все имущество должника на сегодняшнее время составляет 100 тысяч рублей. При этом он должен 100 тысяч рублей одному кредитору, и 200 тысяч другому. Таким образом, мы видим пропорцию в виде 1 к 2 в отношении кредиторов. Поэтому одному кредитору поступить 33 тысяч рублей, а другом 67 тысяч рублей.

Конечно, некоторые кредиторы хотели бы получить всю сумму. Например, первый кредитор хотел бы просто вернуть свои денежные средства, и ему в принципе все равно, что другому кредитор останется должен 200 тысяч рублей. При этом при правильном проведении процедуры все получится именно на пропорциональной основе. Поэтому очень важно обращать внимание на то, чтобы арбитражные управляющие правильно рассчитали деление остатков должника.

Еще раз стоит обратить внимание на реестр требований кредиторов. Если в реестре нет ваших требований, то денежные средства поделят без вас и вряд ли вы потом добьетесь этих денежных средств от других кредиторов, так как надо было вовремя подавать все бумаги.

Еще один важный аспект – необходимо правильно заявлять свои требования в реестре. Например, если вы заявили требования не в полном объеме, то после реализации и деления имущества вы вряд ли сможете заявить еще какие-либо дополнительные требования.

Все это делает реестр требования кредиторов – довольно важным инструментом. Необходимо не только вовремя подавать всю документацию в подобные реестры, но и тщательно проанализировать, какие документы вы вообще туда подаете. Если вы все сделаете правильно, то сможете получить максимально возможную сумму от банкрота, и вернуть хотя бы часть своих денежных средств, которые вам должны по договору.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-63.

Или можете задать вопрос в любом сплывающем окне, для того, что бы юрист по вашему вопросу смог Вам максимально быстро ответить и проконсультировать.

Юристы и адвокаты, кто зарегистрирован на Российском Юридическом Портале, постараются Вам помочь с практической точки зрения в сложившемся вопросе и проконсультируют Вас по всем интересующим вопросам.

Показать полностью

Спросить быстрее, чем найти.

Спросить быстрее, чем найти.